太子奶:失陷高杠杆战略

发布时间:2014-11-29 , 发布人:华恒智信分析员

一份国外著名审计师事务所出具的尽职调查表明,以2005年为例,太子奶对外宣称的上亿元净利润,实际可能连3000万元都达不到。

|

以小搏大缘何落败?

最近太子奶和其掌门人李途纯再次成为关注焦点。“被花旗逼宫进入破产清算程序”的消息甚嚣尘上。然而,走到今天这一步,其失败原因是否真如外界所言:被原材料涨价所害、债权人大量抽走资金导致资金链断裂?

“大跃进”情结

“大跃进”式的英雄主义情结在许多中国企业家身上仍有遗毒。1997年,创业之初的李途纯就曾做出惊人之举,在央视黄金广告时段投下8888万,夺得日用消费品标王,而此时太子奶的资产总额远低于竞标价格,甚至有半年多没有发出过工资,就连李途纯去央视竞标的20万元的入场券也是借钱买的。这一次背水一战,李途纯奇迹般地拿到了“8亿元”的订单。此时,李途纯放言:“5年内总资产达到20亿元,总销售额达到100亿元。10年之后,1000亿元的年销售额是太子奶集团一定要实现的目标。”

在很多中国企业,我们都可以见到这样的战略目标表述:未来3年,公司销售额要达到N亿元,增长N倍,效益要翻N番等等。这种目标究竟是如何确定的?很少有人能够说得清。战略目标本应是理性分析后的结果,然而以笔者的观察,多数企业的发展目标是掌门人先“跟着感觉走”,然后“一不小心干大”,最后“用短跑的心态跑长跑”,最终在 “摸着石头过河”的进程中“一失足成千古恨”。春都、三株、五谷道场等一批“超常规”发展企业都在昙花一现后轰然衰落。太多的企业羡慕“火箭”式成长速度,太子奶惊险一跃的成功为后来的失败埋下伏笔。

借鸡生蛋的高杠杆“陷阱”

李途纯曾说:我做事不给自己留退路。成为央视标王后,太子奶按照“1000亿”的战略目标开始布局,2002~2006年,李途纯投入数十亿元在湖南株洲、北京密云、湖北黄冈、江苏昆山、四川成都同时启动5大乳酸菌生产研发基地,并选择了日后成为亏损黑洞的“多元化”发展途径。

撬动千亿目标的资本支点在哪里?

众所周知,乳品行业是一个高营销费用、低利润的行业,成本控制最佳的企业利润能达到5%就不错了。据媒体报道,对外宣称“赢得了8亿元订单”的1998年(当年成为央视“标王”),其实际销售约3000余万元,2001年约5000万元,最高峰的2007年不超过17.6亿元,2008年约12.3亿元。利润如何?一份国外著名审计师事务所出具的尽职调查表明,以2005年为例,太子奶对外宣称的上亿元净利润,实际可能连3000万元都达不到。

一方面是实际净利润有注水之嫌,另一方面,太子奶竭尽所能将赢利尽数投入到超常规的扩张发展中,高昂的广告等营销费用也大量吞噬盈利,以至于后续发展乏力。但,这还不是最致命的。

太子奶的“高负债”式扩张从竞得1998年央视标王后就开始若隐若现。太子奶要求原料供应商先期供货以及经销商预先打款,奉行“贸易式营销”,甚至当年的标王广告费中的相当部分来自于经销商垫资,而扩张中的资本更多来自于负债,根据株洲市国有资产投资经营有限公司以及湖南信托分别于2006年1月和8月发布的转让各自所持太子奶国有法人股权的公告信息显示,太子奶集团2005年底的总资产仅13亿元左右,净资产近1.7亿元,负债高达11.6亿元,远远超出了国内金融机构融资所要求的负债安全线。

2006年11月,太子奶以30%股权为代价,获得摩根、英联、高盛等三大投行7300万美元的股权投资以及花旗银团3年5亿元无担保无抵押低息贷款,渡过了燃眉之急。并签下对赌协议:如果太子奶前三年的业绩增长超过50%,就可以调整对方股权;如果完不成30%的增长,就会失去控股权。

资金链吃紧的太子奶获得融资后,冀望借钱生蛋扳回一城,不顾风险继续发力扩张,耗资高达33亿人民币。然而“高速扩张、低利润率”的经营模式却使太子奶一步步走入了恶性循环的怪圈。

2008年上半年,金融危机导致国际银团不得不抽走5亿元贷款:“三聚氰胺”事件重创乳品行业,包括太子奶,断货、欠薪、停产、逼债……,曾经的全国乳酸菌大王再次面临资金链断裂的严峻形势。根据2008年德勤会计师事务所出具的尽职调查报告显示:太子奶总资产为26亿元,债务为25.4亿元,共有债权人超过7300人。

2008年太子奶的全年销售计划是36亿元,截至7月底,只完成了26.7%. 在资金链趋于断裂,销售业绩急剧下降的双重压力下,李途纯签订的那份“对赌协议”被迫提前履行。

PE似乎成为捅向太子奶的最后一刀。

为什么做不成“蒙牛”?

太子奶与PE之间的恩恩怨怨尚未完结,是否与PE结缘,便踏上不归路?2005年,蒙牛的高速发展让摩根们提前终止“对赌协议”,并按规定向蒙牛支付了可换股票据—蒙牛赌赢了。

在蒙牛的财富故事背后,到底是摩根们成就了蒙牛,还是蒙牛成就了摩根们?笔者以为:创业者是“红花”,PE是“绿叶”。通常以实业公司为代表的产业投资者做企业是“一心一意”,把投资的企业看作“传宗接代的儿子”,“养儿防老”,力求控股,进而打造百年老店。而以PE为代表的金融投资者则是“三心二意”,把企业看作是一头“养肥就卖的猪”,“育女求嫁”,只求参股,从与目标企业“恋爱”时就盘算着“离婚分家”的事情。这种赢利模式导致PE青睐的大都是外延式做大型企业,而不是内涵式做强型企业。前者能够描绘出巨大的成长空间,高调激进,剑走边锋。这种风格迎合了PE鞭打快牛、拔苗助长、赚一赔十的博弈心态。

股权融资诚然是帮助企业渡过难关、加快企业发展的大好途径,企业在自身资源有限的情况下,希望以小博大高速发展的战略本身并没有错 ,而决定成败的关键在于:是否拥有合乎资源能力的战略目标,是否拥有正确驾驭资源的战略体系和能力。如果从根本上不能正确估量和调整自身的能力,反而会加速覆亡。

来源:网络素材整理

来源:网络素材整理

华 恒 智 信 点 评

华 恒 智 信 点 评

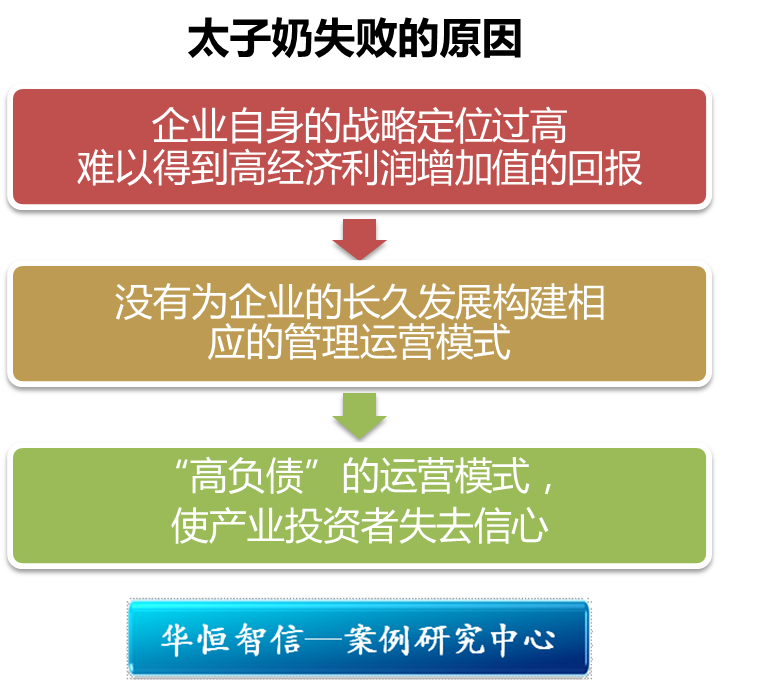

乳制品行业的特点是“营销费用高、利润低”,太子奶选择高杠杆的运营战略,更加剧了这种特点向不良的方向转变。太子奶拿下黄金时段的“标王”,和那遥不可及的企业年度利润目标,就注定了太子奶的“高调出场”和“昙花一现”。太子奶失败的原因大致可以概括为以下几点:

1、企业自身的战略定位过高,在“大跃进式”的发展思路下,对自身的能量和资源没有很好的估量,使投入营销的费用,难以得到高经济利润增加值的回报。太子奶战略目标的制定没有从自身实力和行业特点出发,追求的是多快好省的实现战略目标,但是尽职的调查显示其始终没有实现该业绩目标。

2、作为一个成长型的企业,太子奶树立的是快速、高杠杆和机会的企业文化,没有从根本上为企业的长久发展构建科学的、可持续的管理运营模式。“营销成本高、利润低”是乳制品行业的总体特点,伴随着乳制品制造成本的日益增加,乳制品行业真正持久发展的法宝在于从内部管控和运营模式方面变革和提高,例如降低采购和物流成本等。太子奶以“营销”为主导的发展理念,企图通过营销的高杠杆,产生更多的利润增长点,结果得到的缺失高杠杆下“高风险”的反面后果。

3、“高负债”的运营模式,使产业投资者不断失去信心,太子奶彻底输了“对赌协议”这一局。从事实业的企业如果在“大跃进”思想的影响下,往往会通过上市融资等方式获得其规模化、多元化扩张的资金支持,而作为产业投资者投资实业企业往往存在着“育女求嫁”和“离婚分家”的心态,因此,实业企业获得外部“注资”的同时,其实也增加了为股东创造“股权收益”的义务和责任,有时甚至会面临投资者突然撤资等风险。

扫一扫,关注

扫一扫,关注