2018年中国啤酒行业市场现状与竞争格局分析

发布时间:2019-11-18 , 发布人:华恒智信分析员

啤酒适龄消费群体人口占比下滑

据Global Data数据显示,我国啤酒市场总消费量在2013年见顶达到539.4亿升,随后开始下滑,至2018年我国啤酒市场总消费量降至488亿升(包括大量小型区域性啤酒酿造商)。

啤酒消费人群减少是制约啤酒消费的重要原因。国内啤酒消费人群以年轻人居多,随着年龄增长、消费能力提升和社交环境的变化则更偏好于高酒精度的烈酒。啤酒消费主要群体定位于18-64岁(近似15-64岁),美国15-64岁人口占比在20世纪80年代达到顶峰开始下滑,日本该年龄段人口比例在19世纪90年代达到高点,相对应美国、日本啤酒产量在这一阶段同时达到顶峰开始进入存量时期。我国15-64岁人口在2011年左右达到顶峰,因而随后啤酒产量也达到高位。

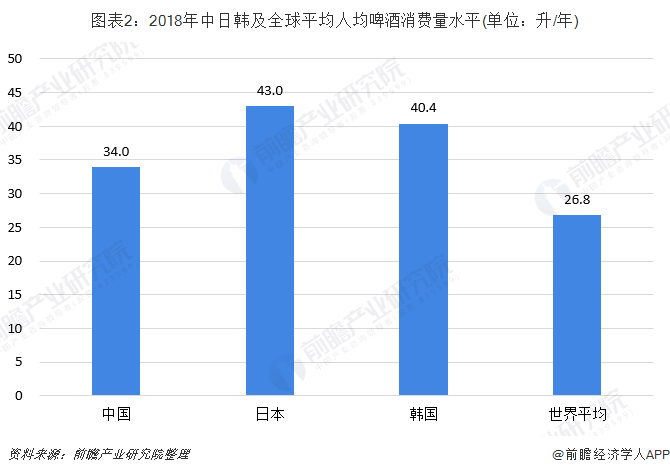

人均啤酒消费量达到较高位置

当前我国的人均啤酒消费量约为34升/年,略低于与我国消费习惯相近的日本(43升/年)、韩国(40.4升/年),高于世界平均水平的26.8升/年。

饮食文化决定人均啤酒消费量上限,经济发展水平决定人均啤酒消费量的上行空间,因而日韩人均啤酒消费量对我国更具借鉴意义。参考美国人均GDP在1980年左右达到1万美元/年,日本人均GDP在1985年左右达到1万美元/年,这一阶段人均啤酒消费量达到高位。我国人均GDP在2018年达到9732美元/年,预计未来人均啤酒消费量保持平稳。

产品结构高端化驱动啤酒行业成长

2010-17年啤酒行业没有发生过直接提价行为,成本上涨压力由企业消化,这一阶段主要啤酒企业吨酒价缓慢提升的主要推动力是产品结构优化、高端产品占比提升。2018年由于成本上涨明显,燕京啤酒率先提价,华润啤酒跟进提价并且较为激进。2010-18年国内主流啤酒企业吨酒价提升的CAGR在1-5%之间,重庆啤酒2013年加入嘉士伯集团后提升幅度加快,百威亚太吨酒价提升CAGR在11%左右。

横向比较国内品牌吨酒价提升空间大。当下国内啤酒品牌的吨酒价在2500-3500元/吨,以华润啤酒代表国内啤酒的主流价格带,而百威中国2018年吨酒价为4457元/吨,百威全球吨酒价为6617元/吨。

啤酒品牌区域竞争格局初定

啤酒消费量大且具有季节性,规模效应明显。与白酒红酒相比,啤酒消费广度最为宽泛,更接近于大众饮料。产品特点决定了啤酒行业是一个重资产行业,并且由于季节性原因产能利用率受限。规模效应体现为,产能利用率高通常毛利率水平更高。

啤酒属于重货而货值较低的产品,具有明显的销售半径。啤酒企业的销售半径一方面源于瓶装啤酒运输距离过长可能导致瓶子破裂,另一方面受限于低价瓶装啤酒的价值,以及回瓶的便利性。啤酒企业的物流运输成本较高,2018年青岛啤酒销售费用里包含装卸运输费14.3亿元,占营收比重为5.4%。物流特点决定了啤酒企业想要进行区域扩张只能选择新建厂、收购厂。区域分割的特点也导致几乎每一个省市都有地产啤酒品牌,国内几乎每个省份的啤酒微观竞争格局不同。

啤酒的产品特点以及物流特点决定了啤酒市场各省市竞争格局差异较大。1998-2008这十年中头部啤酒企业凭借资本优势大举收购扩张,抢占市场份额。从当前区域格局来看,青岛啤酒以山东为基地市场,华北地区陕西、山西、河北市占率领先;华润啤酒的基地市场为四川、贵州、辽宁,在华东地区江苏、安徽、浙江、天津市占率领先;百威中国则在华南地区较为强势,以福建、江西为基地市场,在广东、黑龙江、湖北具有领先优势;嘉士伯在西北地区优势明显,并且控股重庆啤酒占据重庆市场。总体而言,当前各省份竞争格局已经相对稳固。

来源:前瞻研究院

作者:黄斌城

扫一扫,关注

扫一扫,关注