中国商业地产REITs市场现状及发展前景分析

发布时间:2019-06-04 , 发布人:华恒智信分析员

房地产投资基金(Real Estate Investment Trusts,简称“REITs”)是一种专门投资于房地产行业的投资基金。它通过公开募集资金,交由专业投资管理机构运作,并将基金资产投资于房地产产业或项目,来获取投资收益和资本增值。

房企融资渠道单一、REITs日渐成熟

房地产开发企业到位资金情况方面,2018年,房地产开发企业到位资金165963亿元,比上年增长6.4%,增速比1-11月份回落1.2个百分点,比上年回落1.8个百分点。其中,国内贷款24005亿元,下降4.9%;利用外资108亿元,下降35.8%;自筹资金55831亿元,增长9.7%;定金及预收款55418亿元,增长13.8%;个人按揭贷款23706亿元,下降0.8%。

银行贷款和利用外资持续负增长,房企自筹资金(主要是非标融资)和其他资金增速(主要是跟销售相关的定金及按揭贷款)则保持快速增长。不过,随着销售持续放缓和资金掣肘凸显,以及“限房价、竞地价”“限地价、竞配建”“限地价、竞租赁”等土拍新政频出,2018年下半年土地市场已出现降温迹象,土地流拍创出新高,土地溢价率全线走低,房企拿地趋于谨慎。

中国REITs市场经过多年的发展,已经日渐成熟,目前推出公募REITs的有利因素正在不断积累。供需双方也均有较强的意愿引入REITs,从商业物业的使用者来说,持有商业物业会占用大量营运资金。而租用和持有商业物业在使用上并无差别,租户持有写字楼的动力较小。虽然中国企业持有大量的物业所有权,实际上,对企业而言,物业的使用权比所有权重要。

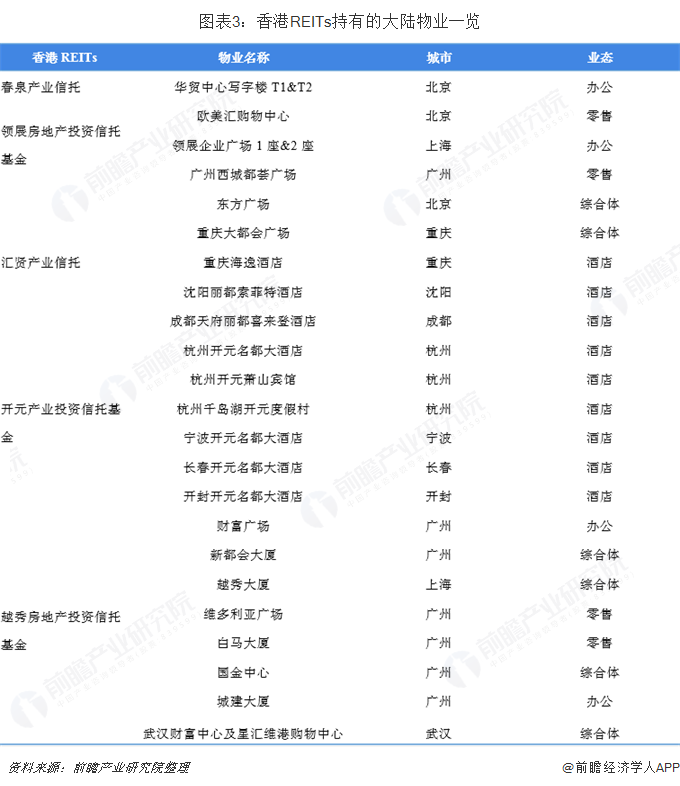

随着经济发展,我国一二线城市已经培育出一批较为成熟的REITs的基础资产。虽然国内还不具成熟的REITs市场,但优质基础资产也不乏寻求海外上市的案例。

2018年累计发行规模超900亿元

根据RCREIT数据,截至2018年12月28日,我国共发行类REITs产品43支,发行金额累计903.21亿元。,我国已发行类REITs持有物业类型主要包括写字楼、购物中心、零售门店、租赁住房、酒店、物流仓储中心、书店和社区商业等。其中排名前三的物业类型为购物中心、写字楼和零售门店,分别占比为27%、26%和18%。

此外,2018全年,国内共成功发行13单类REITs产品,发行总金额253.68亿元,相关产品具备一定创新突破,在我国REITs发展史中具有里程碑式意义。

资管新规下,未来公募REITs将迎来机遇

2017年11月17日,中国人民银行、银监会、证监会、保监会、外汇局联合发布了《关于规范金融机构资产管理业务的指导意见(征求意见稿)》。资管新规将重塑资管行业的业务模式,对债市、股市也将产生深远的影响。ABS及类ABS产品作为以资管产品为载体的固定收益投资品,无疑也将受到新规的重大影响。

2018年4月27日,《关于规范金融机构资产管理业务的指导意见》正式发布实施。资管新规下,对固定收益类投资和未来的公募REITs是机遇。目前通过一行三会对金融机构的监管,要求很多金融机构把持有的很多优质的固定收益的理财产品进行剥离,去杠杆、出表的过程中,实际上给其他投资机构对接这部分资产的机会,例如资产证券化ABS的出表业务。

强监管时代,防风险、降杠杆成为经济工作的重点,资管行业应敏锐地洞察政策走向,关注创新领域的机会,寻找新的投资方向和市场机会,未来的公募REITs即是良好的投资标的。盖因对于资管机构和投资人而言,REITs具有以下优势:

作者:黄天悦

来源:前瞻产业研究院

扫一扫,关注

扫一扫,关注