中国疫苗行业2019:最严监管或将推动行业洗牌

发布时间:2019-07-05 , 发布人:华恒智信分析员

疫苗管理法或将推动行业加速洗牌

疫苗行业隶属于医药行业,是医药行业中的细分子行业,具有医药行业的基本特征,其基本出发点是“健康—预防—健康”,疫苗行业基于这一出发点具有鲜明的“端到端”的行业特征,即基于人类健康目的而应用现代预防医学、生物技术等方法生产制造产品实现减少疾病、预防疾病、尽量保持人类健康状态的产业。

疫苗管理法草案25日提请十三届全国人大常委会三审。作为疫苗管理领域的专门立法,草案三审稿加大对疫苗违法行为的处罚力度,提高罚款额度,增加处罚种类,同时补充规定一些违法行为的法律责任。

疫苗由于预防性和强制性,影响范围广。为避免疫苗副作用可能带来的严重社会影响和灾难,国家监管部门对疫苗行业实行严监管,从研发、生产、流通、销售和售后安全等各个环节。特别是2018年7月长生生物疫苗事件后,我国将对疫苗行业实施最严格监管,加大批签发检验和现场检查力度,疫苗管理法或将推动行业加速洗牌。

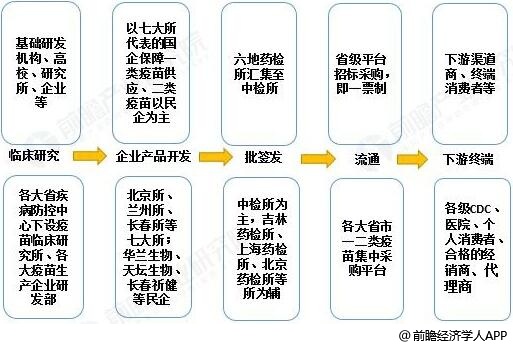

一、疫苗行业产业链分析

从产业链分布看,疫苗行业的上游一般包括临床、流行病研究机构、基础研究机构或企业,还包括参与疫苗研发、生产的设备、培养基、化学试剂和药包材等制造企业。

疫苗行业中游则包括一二类疫苗生产企业,一类疫苗产品由七大所供应,二类疫苗市场呈开放性,生产商包括各大民营企业。

疫苗行业的下游为符合国家相关法规的合格经销商、代理商,实施疾病预防和控制工作的各级疾控中心、医院、接种点,最终端为普通消费者。

中国疫苗行业产业链分析情况

整体看,疫苗行业中,上游“临床研究”因技术含量低、竞争充分等客观因素,其对疫苗本游行业的议价能力较弱,而批签发机构则履行着疫苗产品的检测职能,疫苗产品想流通上市则必须经过批签发机构的效价及安全性能方面的监测。

另一方面,在下游渠道的建设中,一类疫苗由国家防疫计划决定,同时收益少;故疫苗生产企业的战场多在收益巨大的二类疫苗上;目前国家虽实行一票制,但在一票制前给医药代表的提成,转化成了一票制后销售费用中的推广类费用;故从本质上看,疫苗生产企业对于下游企业的销售费用并没有减少(可参见图3),下游渠道的铺陈是疫苗生产企业非常重要的一环。

另从销售终端看,普通消费者这一环节,因二胎政策开放、人们预防保健意识不断加强,新型农村合作医疗覆盖面也扩大,故诸多利好消息的释放,将促进疫苗行业持续发展。

二、中国疫苗行业发展现状分析

1、疫苗行业批签发量

随着我国疫苗市场的快速发展,特别是几次大的疫情之后,从政府到民众对疫苗的认识都得到不同程度的提高。中国是全球最大的人用疫苗生产国,根据中检院数据披露,我国每年批签发疫苗5亿-10亿瓶(支),全球排名第一。2012-2015年由于国内缺少重磅品种上市,疫苗产值均保持在150亿元左右,行业增长陷入停滞。2016年由于“山东疫苗”时间,导致疫苗签发量下降,直到2017年有所回升达到5.9亿甁/支;2018年,疫苗签发量进一步上升为为6.13亿瓶/支。

2007-2018年中国疫苗行业批签发量统计情况

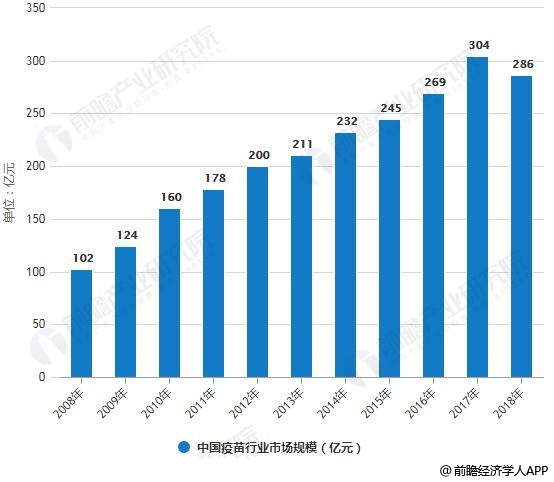

从市场规模上看,据前瞻产业研究院发布的《中国疫苗行业深度调研与投资战略规划分析报告》统计数据显示,2008年中国疫苗行业市场规模已达102亿元,并呈现逐年增长态势,2012年中国疫苗行业市场规模突破200亿元,截止至2017年中国疫苗行业市场规模增长至突破300亿元,达到了304亿元,目前国内疫苗市场总规模约为300亿元,初步测算2018年中国疫苗行业市场规模将达到286亿元左右,同比下降5.92%。

未来以及宫颈癌、肺炎、流感等重磅疫苗也将达到百亿销售额。且进一步分析,二胎政策开放,未来每年新生儿约1800万人以上,需求量较大。如Hib苗、AC流脑结合苗、水痘疫苗及一些联合疫苗等,虽然是自费苗,甚至有些售价极高,家长依然选择为子女接种。这些需求将显著刺激疫苗行业的蓬勃发展。

2008-2018年中国疫苗行业市场规模统计情况及预测

2、细分市场疫苗批签发

细分市场看,2008年迎来了国家的扩大免疫规划,众多的Ⅱ类疫苗变身成为Ⅰ类疫苗,价格也出现大幅度的下降,其市场份额的比例也发生了相应变化。从下图中可以看出,总体上目前国内一类疫苗为主,在疫苗总批签发量中一类疫苗占比均在60%以上,2018年一类疫苗的批签发量为5.03亿人份,占比76.21%。

2007-2018年中国疫苗批签发量分一二类结构占比统计情况

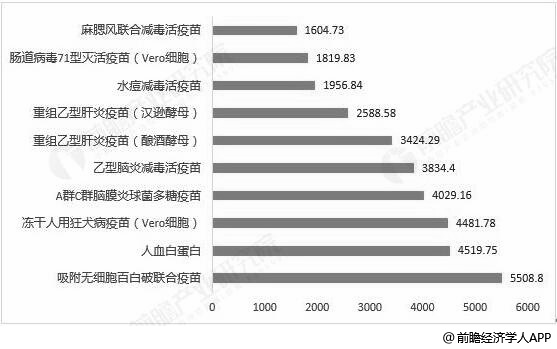

3、具体产品分析

从产品分类来看,2018年批签发量最大的是吸附无细胞百白破联合疫苗,占比为8.98%;居第二位的是人血白蛋白,批签发量市场占比为7.37%;居第三位的是冻干人用狂犬病疫苗(Vero细胞),占比为7.31%。

2018年中国疫苗批签发量产品分大类TOP10统计情况

三、中国疫苗行业市场竞争格局分析

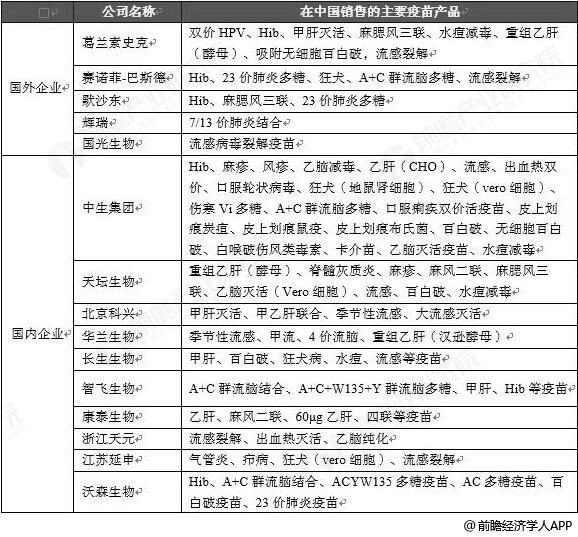

1、国内外企业研发实力对比

从下图表可以看出,国外企业中,葛兰素史克赛和诺菲-巴斯德的在中国销售的疫苗产品较为丰富,而辉瑞和诺华产品稍少。国内企业中,中生集团疫苗产品线丰富,此外民营企业产品线也较为丰富,其中以智飞生物较为典型。

截止至2018年国内外疫苗生产企业上市产品统计情况

2、主要疫苗企业专利与在研项目数量分析

疫苗企业是否具备垄断技术、能否提前抢占市场,决定了企业持续发展和获取超额利润的能力。为应对科技创新瞬息万变和国际科技竞争日趋激烈的局势,各国际大型跨国疫苗企业争相加大科研投入。借鉴国际疫苗企业发展的经验,目前我国疫苗企业也非常重视研发投入、技术创新以及新产品的研发,国家也支持疫苗企业不断加大研发投入。我国主要疫苗企业专利与在研项目数量如下:

我国主要疫苗企业研发优势及在研项目数量分析情况

从上图表可以发现,在国家政策大力的支持下,民营企业迅速成长,在专利数量,研究产品数量方面,都显示了较强的成长潜力。四大上市疫苗生产企业研发能力较强,在研项目较多。

3、细分产品市场集中度分析

关于疫苗行业的政策监管均十分严格,这导致行业壁垒较高,加上疫苗研发风险大,行业具有技术、资金密集度高的特点,大型企业无论在大规模生产技术、质量控制体系,还是疫苗产品升级换代上都明显领先业内。

四、中国疫苗行业未来趋势分析

1、行业将持续、稳健发展

尽管近年来受负面事件影响,疫苗行业发展蒙上一层阴影,但长期来看,疫疫苗行业受需求驱动,且不受医保控费及降价影响,未来几年有望保持10%以上稳健较快增长,发展前景依旧可期。

同时,2017年以来,国内进入大品种集中获批和放量的时代,AC-Hib三联苗、HPV疫苗、13价及23价肺炎疫苗、EV71疫苗、百白破Hib四联苗等陆续进入销售放量期。2018年新的疫苗大品种9价HPV疫苗、五价轮状病毒疫苗以及四价流感疫苗病毒获批上市,有望在2019年推动行业继续保持较快增长。

2、强监管时代到来

受2018年7月长生生物事件影响,中检院的批签发制度执行趋严,18年第四季度及19年第一季度国内疫苗批签发总量均呈现同比下滑现象,其中多个品种如人用狂犬病疫苗、水痘减毒活疫苗、EV71疫苗、23价肺炎疫苗、IPV疫苗的批签发量同比下滑明显。1月4日疫苗管理法草案通过十三届全国人大常委会审议以及4月2日国务院办公厅同意建立疫苗管理部际联席会议制度,意味着疫苗强监管时代到来。

3、行业集中度持续提高

根据中检院披露,2017年国内具有批签发记录的疫苗企业共计45家(外资4家、本土41家),然而2018年以及19年第一季度国内具有批签发记录的疫苗企业数量分别减少至39家(外资4家、本土35家)、29家(外资4家、本土25家)。

从细分产品的角度来看,上市时间久且同质化较为严重的疫苗如Hib疫苗、流感疫苗、AC多糖疫苗、狂犬病疫苗等相关生产厂家,随着行业监管趋严,一些小疫苗生产企业的批签发逐渐停滞,行业集中度逐渐提升,未来龙头企业将显著受益。

来源:前瞻产业研究院

扫一扫,关注

扫一扫,关注