暴利媲美茅台?一文带你了解玻尿酸行业

发布时间:2019-07-31 , 发布人:华恒智信分析员

2019年爱美客技术发展股份有限公司再次递交的上市招股书中显示,旗下玻尿酸产品毛利率惊人,2018年除了爱芙莱87.09%的毛利率外,其他有4个产品的毛利率都超过90%,其中宝尼达的毛利率连续4年的毛利率超过98%,暴利程度远胜茅台。根据相关数据,我国已是全球最大的玻尿酸原料销量国,但是玻尿酸产品主要集中在化妆品级和食品级,高附加值的医药级玻尿酸仍依赖进口。

技术持续改良 品质不断提升

透明质酸(商品一般为钠盐,简称HA),俗称玻尿酸,是一种不含硫的直链酸性粘多糖,广泛分布于动物的结缔组织、上皮组织和神经组织内。玻尿酸透明质分子能够携带500倍以上的水分,因此是一种优质的保湿水分,具有极高的临床应用价值。

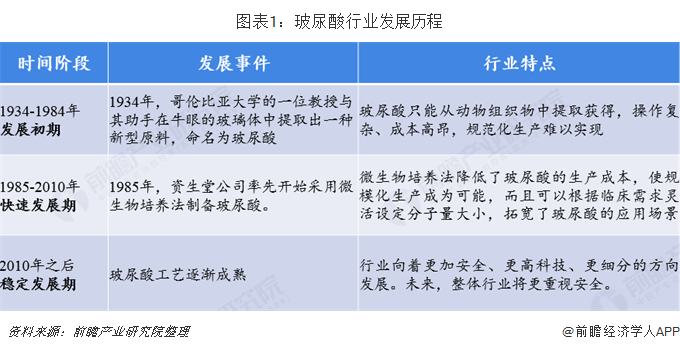

玻尿酸最早出现在1934年,由美国哥伦比亚大学的一位教授Karl Meyer与其助手在牛眼玻璃体中提取而出,然而当时提取操作复杂,成本高昂,尚不能实现规范化生产;1985年日本化妆品公司资生堂成功采用微生物培养法制备玻尿酸,此举大大降低了玻尿酸的制作成本,使规模化生产成为可能,并且能够根据临床应用需求灵活设定玻尿酸分子量大小,极大地拓宽玻尿酸的应用场景,从此玻尿酸行业快速发展起来,同时,微生物培养法也在不断精进。2010年开始,玻尿酸生产工艺再次向上迈一台阶,整个行业向着更安全、更细分、更高科技的方向发展。

由于本身极其强大的保湿功能,赋予玻尿酸独特的粘弹性、生物相容性和可降解性,玻尿酸在医药级、化妆品级和食品级都具有广泛的应用。其中,玻尿酸在医美行业作为美容填充剂的使用最早进入市场化,在微整形领域作为隆鼻、下巴充盈、丰唇和抗皱等填充剂,或作为保湿水光针的注射产品,占据了医美填充剂市场的主要份额。除了医美行业外,眼科、骨科等领域玻尿酸同样具有较强的应用价值,但是这部分的市场有待挖掘,目前国内玻尿酸最主要仍是用于求美。

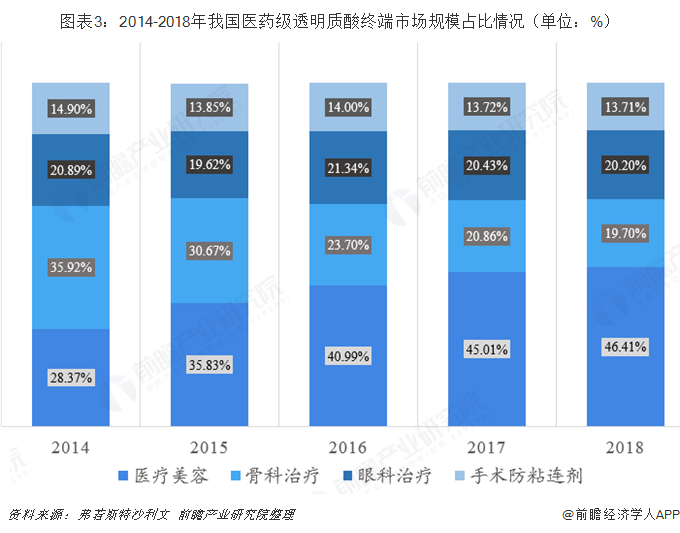

根据弗若斯特沙利文与南方医药经济研究所的数据,我国医药级透明质酸终端产品市场规模从2014年的42.6亿元增长到2018年的79.7亿,复合增速达17%。根据新氧大数据,2018年我国医美市场规模已达到2245亿元,其中以注射类非手术微整形项目最受青睐,玻尿酸填充项目在国民医美消费选择中排名数一数二。受医美行业崛起的推动,我国医药级透明酸质终端产品市场规模中用作医疗美容用途的市场比重不断提升,从2014年的28.4%上升至2018年的46.42%,增速显著超越整体医用其他领域应用,拉动我国医药级透明质酸市场快速增长。

毛利率高企 国内市场由进口产品主导

当前玻尿酸行业处于朝阳期,毛利率极高。玻尿酸成本可能只有100-200元/支,但终端价格可高达6000元/支。目前华熙生物透明质酸为行业翘楚,高附加值产品占比处于绝对领先位置。2016-2018年,华熙生物玻尿酸医疗终端产品毛利率均在80%以上;2018年3月30日申请终止IPO审查的玻尿酸公司爱美客在2019年4月再次递交了招股说明书谋求创业板上市,2014-2018年该公司综合毛利率均超过85%,旗下的宝尼达品牌玻尿酸毛利率2018年甚至达到98.11%;2016-2018年,同样在冲刺科创板的昊海生物玻尿酸产品毛利率保持90%以上,可与贵州茅台的毛利率相媲美。

我国已成为全球最大的透明质酸原料生产国,2018年我国透明质酸原料产量已达到430吨,全球约86%的透明质酸原产于中国,2014-2018年销量年均复合增速达22.8%。

从市场销售额规模看,2018年我国医美填充透明质酸市场规模实现30.7亿元,2014-2018年年均复合增速达到15.5%,较低于同期段销量增速,主要系产品中低附加值品类比例提升。

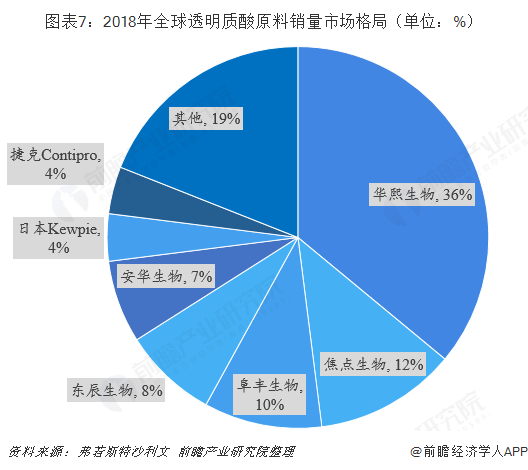

从原料销量占比看,2018年全球排名前五厂商均为中国企业,市场集中度相对较高,华熙生物以36%的市场份额遥遥领先,焦点生物(12%)、阜丰生物(10%)、东辰生物(8%)和安华生物(7%)依次居其后列,但大部分企业以低附加值的化妆品级和食品级为主,产值较低。国外企业以日本Kewpie(4%)和捷克(Contipro)为主,其他海内外企业销量占比均不超过4%,如中国的众山生物、天晟生物、银河生物等,海外企业如法国Soliance、韩国Bioland、德国Evonik、日本资生堂等,以及只专注医药级透明质酸生产的法国HTL、美国Lifecore等公司。

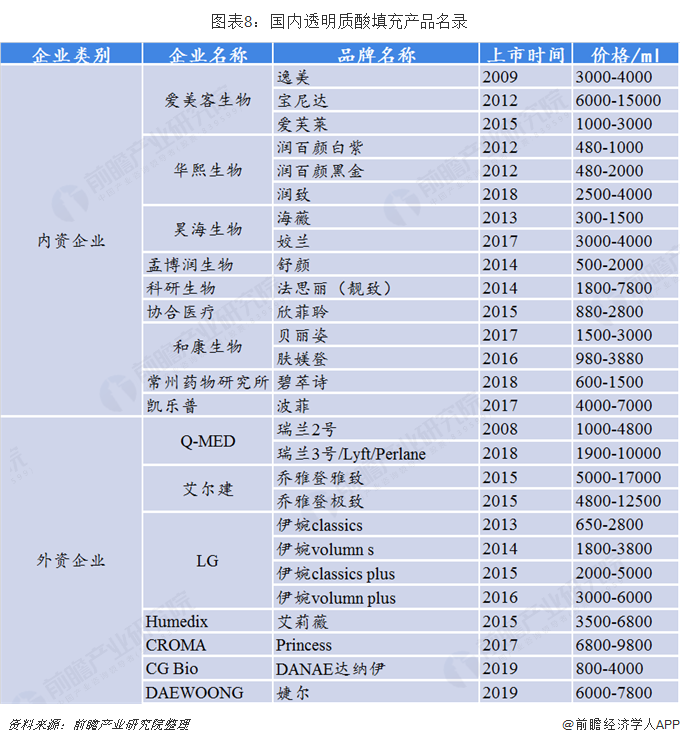

尽管我国透明质酸的发酵技术、产量和质量都已经达到国际先进水平,但是主要集中在化妆品级和食品级应用,医药级对应的终端产品较少。目前通过国家食药监局认证获批上市的注射用透明质酸产品有23种,归属14家企业,其中进口企业6家,国产企业8家。由下图可见,玻尿酸售价跨度较大,从300元/支到17000元/支都有,整体看来进口玻尿酸价格要比国产稍高。

医药级原料由于工艺要求较高、技术专利和准入牌照的壁垒,毛利率远高于食品级和化妆品级。目前国内医药级玻尿酸市场仍以进口产品为主导。2018年国内市场销售额分量最大的是韩国LG公司-伊婉系列(25.5%),其次为美国艾尔建公司-乔雅登系列(19.4%),国产企业也已占据半壁江山,主要有爱美客(8.6%)、昊海生物(7.2%)、华熙生物(6.6%)。整体看来,韩国企业LG和Humedix占比为39.5%,欧美企业占比为35.2%,而国产企业占比仅为23.4%,进口产品品牌优势凸显,国产品牌定价大多低于进口品牌,未来国产替代空间广阔。

玻尿酸的认证周期为3-5年,通过认证的产品很少,另外器械方面对技术精密程度要求较高,医药级透明质酸在生产、产品技术指标等方面具有较高要求,对原料生产企业的产率、提纯能力和流程控制也具有较高要求。因此上游原材料较高的技术壁垒和准入壁垒构筑成“暴利”的城墙。目前,交联技术是不同厂家和产品的核心差异。

从国内专利看,根据Patents Consulting数据,玻尿酸相关技术专利共检索1409件。其中专利拥有量排名前十中,江南大学(49件)、中国药科大学(21件)、东华大学(15件)居全国高校前3位;华熙福瑞达(38件)、上海建华(25件)、华熙海御(23件)、桂林华诺威(15件)、东辰控股(14件)、杭州协和(14件)居全国企业前5位。

来源:前瞻产业研究院

作者:王思婷

扫一扫,关注

扫一扫,关注