全球生物制药现状:CRO集中度提升 研发投入加快

发布时间:2019-09-02 , 发布人:华恒智信分析员

生物技术和制药是美国大健康最热门投资领域

美国自由贸易环境和高度的专利保护意识对健康产业影响深远,成熟的投资环境体制也为大健康产业提供了充足的资金支持。2018-2019年7月,美国大健康产业投资项目中,生物技术和制药是投资最密集的领域,达到231件;其次为寻医诊疗和专科服务领域,各发生92件。

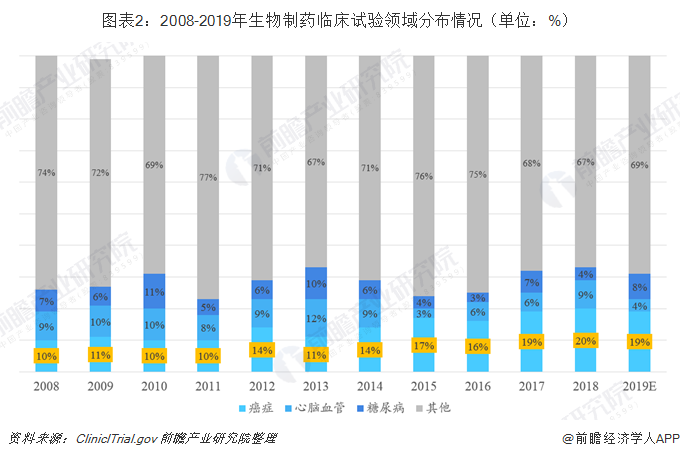

在全球临床试验公共管理平台Clinical Trial的数据显示,生物制药临床试验应用最多的领域在癌症、心脑血管和糖尿病等。其中,肿瘤治疗是生物医药最主要的临床试用领域。从2008年以来,临床试验应用于肿瘤治疗的比重在逐年增长,从2008年的10%上升到2018年的20%左右。

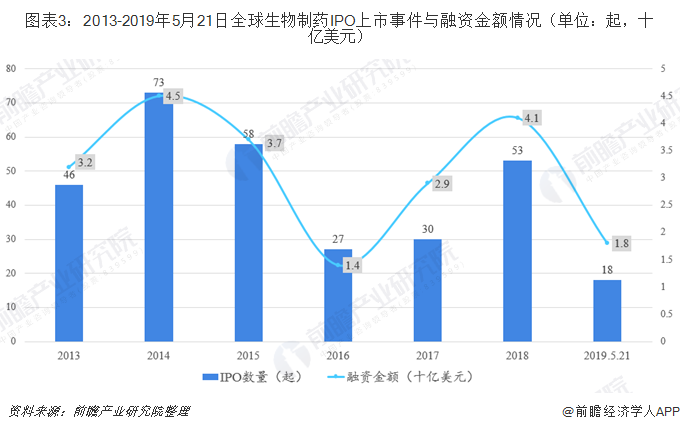

从全球生物制药IPO上市情况来看,继2014年的73起IPO事件后,2018年全球生物制药企业IPO再次迎来第二个上市“小高峰”,达到53起,融资金额达到41亿美元。

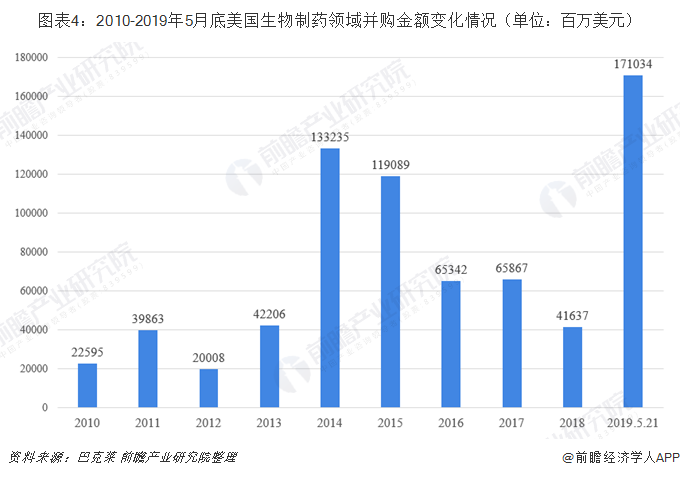

全球制药企业与生物技术企业之间的并购金额情况从2014年到达顶峰以来呈下滑态势。2016年全球生物制药领域发生并购达653.42亿美元,较前两年出现明显下滑;2017年并购金额658.67亿美元,其中包括强生集团300亿美元收购瑞士生物科技企业Actelion以及美国生物科技公司吉利德科学Gilead Sciences以约110亿美元现金收购抗癌药制造商Kite Pharma;2018年并购总额持续下滑至416.37亿美元。

截至2019年5月底,全球制药与生物技术企业间并购总额飞升至171亿美元,这样的迅猛飞涨主要来自2019年1月的两起大收购事件。一是日本武田制药Takeda以610亿美元收购英国制药巨头Shire,二是百时美施贵宝公司Bristol-Myers以890亿美元收购新基公司Celgene。

全球生物制药CRO集中度缓慢提升 企业收入较依赖头部客户

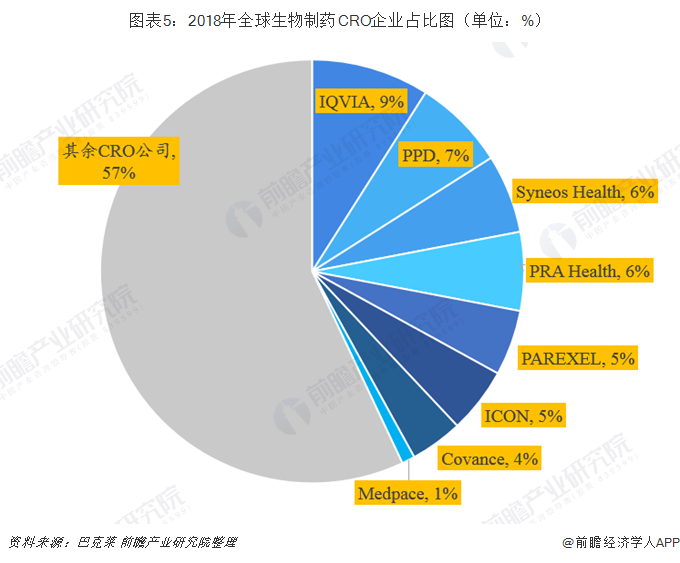

从全球国别分布来看,美国作为CRO产业的先驱,其CRO市场占全球比重超过50%。2018年全球生物制药CRO企业中,大部分为美国上市企业,其中昆泰(IQVIA)是全球最大的CRO,占有9%的市场份额;PPD为全球第二,专注临床研究;Syneos Health与PRA Health均以6%的占比并列全球第三。

目前全球生物制药CRO竞争格局仍然相对分散,随着并购事件发生,整体集中度在逐年稳步提升。2005年全球排名前八的生物制药CRO公司占全球CRO市场比重仅为25%,2018年该比重上升到43%左右。

生物医药CRO外包产业严重依赖大型生物制药公司,它们的收入结构中,生物制药巨头客户占据较大的比重。这种情况导致生物医药CRO公司的议价权被相对削弱,并且面临着头部客户订单延迟或取消带来的经营性风险。如爱科恩公司ICON,其54%的营收来自top 10的客户,70%的营收来自top 25的客户。

2018年全球生物医药研发费用增速加快

2013年以来,全球生物制药的研发投入逐年稳定增加。一方面企业在申请专利和转化为非专利药品的过程需要较大的投入,另一方面,企业为了平衡收入结构,不得不持续增加新产品新技术的研发投入来抵抗专利过期带来的风险。以全球56家生物制药公司为样本统计分析(代表60%的全球研发支出),2018年全球56家企业研发费用共计1096.85亿美元,增速达到2013年来最高,为6.1%。预计2019-2020年研发支出增速有所回缓,但仍在3-5%的健康增长区间。

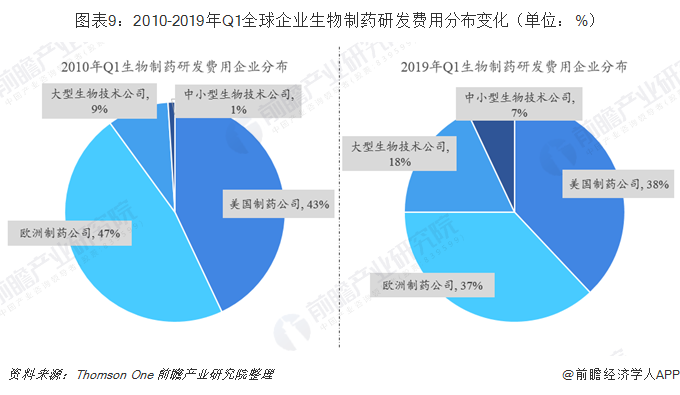

2010-2019年一季度,全球生物制药公司中,美国和欧洲制药公司的研发所占比重有所收缩,而生物技术公司的研发费用占比出现明显增长。2019年Q1大型生物技术公司研发支出占比从2010年的9%翻了一倍到18%,中小型生物技术公司从1%增长至7%。

研究发现,健康的现金流量对于一家生物制药公司的药品研发至关重要,同时也支撑着生命科学工具和CRO等终端市场的发展。总体看来,充沛的现金外加近年来活跃的投资活动,在中短期极大地促进了企业的研发投入。2013-2014年全球生物制药公司现金总额出现飙升,增速由10.6%上升至20.5%;2015年出现1.2%的轻微下降后,2016-2017年出现反弹回升,2018年与2019年一季度再次呈现下滑态势。相比之下,45家公司中的中小型生物技术公司现金总额在2018年和2019年Q1都获得较大增长,分别增长16.1%和6.3%。

来源:前瞻产业研究院

作者:朱茜

扫一扫,关注

扫一扫,关注