2019年中国连接器行业市场格局和发展趋势分析

发布时间:2019-11-04 , 发布人:华恒智信分析员

连接器是系统或整机电路单元之间电气连接或信号传输必不可少的关键元器件,已广泛应用于军工、通讯、汽车、消费电子、工业等领域。

一、成本格局:原材料成本占比超过50%

根据台湾工研院的研究,原材料占台湾连接器厂商总生产成本的50%,部分高端原料仍依赖于进口,因此原材料的价格波动会对连接器生产成本产生较大的影响。通过分析航天电器、永贵电器年报中营业成本的拆分,我们发现连接器原材料成本占比接近或超过其营业成本的50%,其次是人工成本和制造加工成本。龙头企业受益于规模效应,原材料成本议价能力强,将有望提升生产成本控制能力。

二、应用格局:汽车是连接器产品最大的终端设备应用领域

根据Bishop&Associates数据,汽车是连接器产品最大的终端设备应用领域,2018年产值达到157.6亿美元,占全球连接器市场的23.6%;通信行业排在第二名,占总市场的22%。接下来依次是其他应用领域(21.6%)、消费电子(13.5%)、工业(12.3%)和轨交(7.0%),其他应用中主要包括军工、医疗、仪器仪表等行业。连接器下游应用中的智能手机、电脑等产品迭代速度较快,新能源汽车、物联网、无人机等新兴产业正在蓬勃发展,整体来看下游市场的发展将推动连接器产业快速增长。

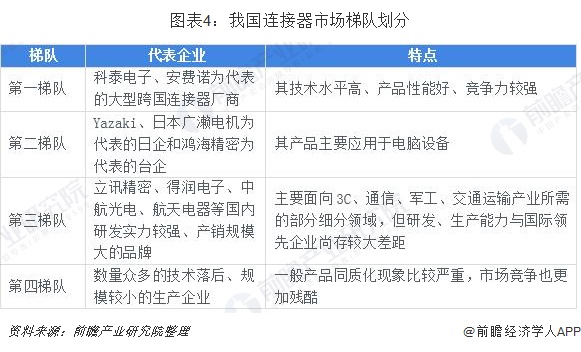

三、企业格局:四大梯队竞争激烈,马太效应显著

我国连接器行业起步相对较晚,生产的连接器主要以中低端为主,高端产品的市场占有率较低。目前,我国连接器厂商约有1000多家,其中外商投资企业约300家,本土制造企业约700余家,集中分布在长三角和珠三角地区。国内参与连接器竞争的企业主要包括四级梯队:

根据2018年中国元器件百强企业中按营业收入排名,连接器行业前五强分别为立讯精密、长盈精密、中航光电、得润电子和航天电器。从TOP5合计营收角度测算,头部公司2010年市场份额为6.14%,到2018年市场份额增长至42.77%,与国际市场头部企业超过50%的集中度相比,我国头部连接器企业仍有较大的发展空间。其中立讯精密占据了约25%的市场份额,也是唯一一家进入全球前十大连接器厂商排名的大陆企业。随着国内头部企业市场份额的不断提升,强者愈强的马太效应将更加明显,我们认为未来连接器头部公司将继续扩大其市场份额。

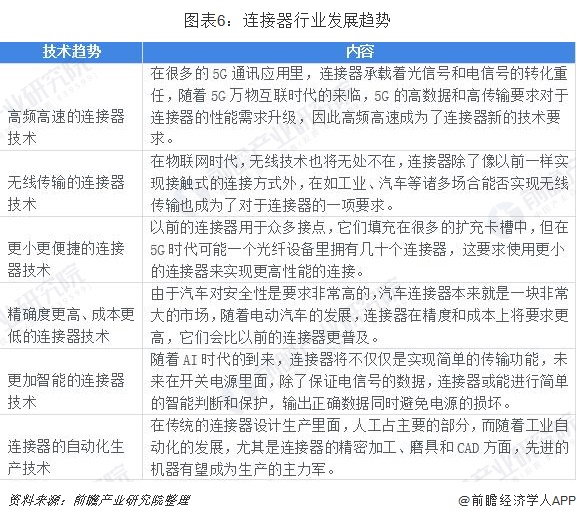

四、发展趋势:高速高频、无线传输、小型化、智能化

大范围使用高性能连接器是未来制造业发展的趋势。连接器作为电路系统内沟通的桥梁,有着易于维修、便于升级等特点,同时能够简化电子产品的装配过程、提高设计和生产的灵活性,从而提升整个系统的自动化程度、降低成本。所以,连接器的性能好坏将影响整个系统的运行效率和可靠性,未来连接器产品的多样性、性能和质量将成为整个制造业升级和发展过程中的重要因素。

更多新兴领域对于连接器需求强烈。随着5G、物联网、AI、智能驾驶的快速发展,市场对于连接器技术又提出了新的需求。在通信设备中,连接器承载着终端间的数据连接任务,5G发展将推动无线连接器的需求增长。在汽车应用上,随着汽车智能化的不断进步,除了原有发动机管理系统等设备需要连接器的数据连接外,更先进的车载娱乐系统、智能驾驶系统等对于连接器的需求愈加旺盛。工业上,连接器需要更强的可靠性和性能,随着工业互联网的构建,在工业设备和网络之间需要更可靠的连接器。因此,连接器的发展趋势可总结为下表的内容。

来源:前瞻产业研究院

扫一扫,关注

扫一扫,关注