2020年中国融资租赁行业发展现状与市场竞争分析

发布时间:2020-03-11 , 发布人:华恒智信分析员

近年来,受宏观经济增速放缓、金融监管环境趋严、行业竞争加剧等因素影响,我国融资租赁行业企业数量、注册资金和租赁合同余额增速均明显放缓。

租赁企业数量整体保持较快增长

从目前已在公开市场发行债券的租赁企业来看,租赁业务新增投放量减少,租赁资产规模增长乏力,融资成本上升,盈利水平呈下降趋势。另一方面,租赁企业融资渠道和资本补充渠道逐步拓宽,资本保持充足水平,融资租赁行业整体发展态势较好。另一方面,与发达国家租赁市场相比,我国融资租赁行业仍处于初级发展阶段,市场渗透率远低于发达国家,仍有很大的提升空间和市场潜力。

从企业数量来看,近年来我国租赁企业数量整体保持快速增长,但2018年以来增速明显放缓;截至2019年9月末,全国租赁企业总数约为12073家,其中金融租赁公司70家,内资融资租赁企业399家,外资融资租赁企业11604家。

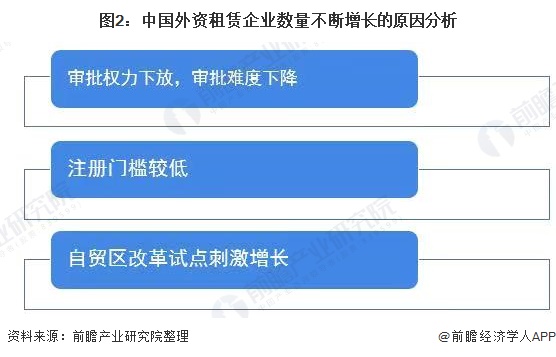

三类租赁企业中金融租赁公司准入门槛最高,审批难度也最大,因此数量最少,增速也相对较慢。外资租赁数量远超其他租赁企业,一方面是由于外资租赁的审批部门由商务部下放到注册地省级商务部门后,审批较为便捷;另一方面其注册门槛较低,2015年以后其最低注册资本金的要求亦被取消,且部分地区对外资租赁发放补贴,使得其数量呈现爆发式增长;此外,近年来自贸区改革试点,也在一定程度上刺激了其数量的增长。内资租赁则是在商务部、税务总局陆续将11个自由贸易区的内资租赁审批权限下放后,呈现了快速增长的态势。

截至2019年9月末租赁企业注册资金达33309亿元

从注册资金来看,在租赁企业数量高速增长的同时,注册资金总量也快速上升,但2018年以来增速亦明显放缓。其中,外资租赁由于数量上的优势,总注册资金占比最高;金融租赁公司由于大多为银行系,母公司背景实力雄厚,平均注册资金较高,虽然公司数量最少,但总注册资金与内资租赁相当。截至2019年9月末,我国租赁企业注册资金合计33309亿元,其中金融租赁公司2292亿元,内资租赁2134亿元,外资租赁28883亿元。

从业务合同余额来看,尽管外资租赁在数量上远高于内资租赁和金融租赁公司,但三类租赁企业合同余额占比基本接近。从业务合同增速来看,2018年以来明显放缓,主要是在宏观经济增速放缓、金融强监管以及监管职能划转的背景下,一方面租赁企业融资难度加大,另一方面部分租赁企业根据监管导向主动进行业务转型,回归租赁本源,导致业务规模增速有所下滑。截至2019年9月末,我国融资租赁合同余额总量为6.68万亿元,较2018年末仅增长5.20%。其中金融租赁合同余额2.52万亿元,占比37.65%;内资租赁合同余额2.09万亿元,占比31.29%;外资租赁合同余额2.08万亿元,占比31.06%。

行业竞争相对宽松

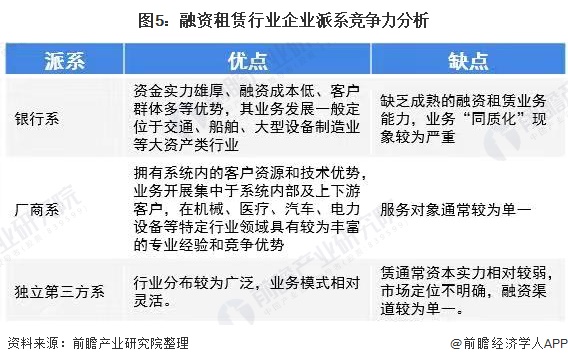

近年来,我国融资租赁行业较快发展。但目前与发达国家租赁市场相比,我国融资租赁行业仍处于初级发展阶段,市场容量较大,竞争也相对宽松。目前,按照股东背景差异划分,租赁企业可分为银行系、专业化的厂商系和独立第三方系。

其中,银行系主要为金融租赁公司,其特点是依托于银行股东,具有资金实力雄厚、融资成本低、客户群体多等优势,其业务发展一般定位于交通、船舶、大型设备制造业等大资产类行业;但银行系金融租赁公司由于普遍缺乏成熟的融资租赁业务能力,因此其业务模式多为“类信贷”的售后回租,业务“同质化”现象较为严重。厂商系租赁主要股东为设备制造厂商,其特点是拥有系统内的客户资源和技术优势,业务开展集中于系统内部及上下游客户,在机械、医疗、汽车、电力设备等特定行业领域具有较为丰富的专业经验和竞争优势,业务模式多为直租;但厂商系租赁受制于系统内产品体系和客户,服务对象通常较为单一。独立第三方系租赁股东多为大型外贸、物流、综合型集团企业,其特点是依托于股东的资源,定位于印刷、医疗设备、教育、工程机械等行业的中小企业,行业分布较为广泛,业务模式相对灵活;但独立第三方系租赁通常资本实力相对较弱,市场定位不明确,融资渠道较为单一。

来源:前瞻产业研究院

扫一扫,关注

扫一扫,关注