从业务逻辑和财务逻辑看维他奶国际

发布时间:2019-03-20 , 发布人:华恒智信分析员

2018年9月17日,在2018年“917中国坚果健康周”上,三只松鼠推出了两款新品:“第二大脑”坚果饮料和“小瓶果”坚果产品,这也是三只松鼠首次进军饮料行业。在乳制品行业增速逐渐放缓后,中国的传统乳制品企业以及休闲零食行业的玩家纷纷进入豆奶行业,例如:伊利的伊利植选、达能的豆本豆都是进入到豆奶行业的新玩家。

进入本世纪前叶,消费行业的逻辑以及开始改变,已经开始由原来的物质匮乏到现在变成了物质过剩。因此,在思考整个消费品的行业逻辑的时候我们的思维方式以及角度都要做出相应的改变。对于一部分消费品品类而言,经过多年的发展,其市场渗透率逐渐见顶,产品生命周期已经开始处于成熟期或者衰退期,这时候这个品类市场开始由原来的高成长,弱周期变为低成长,强周期。但是这代表这个行业的竞争格局就已经定型了吗?非也,渗透率到顶后其产业发展逻辑开始转变,由提高市场渗透率到提升市场集中度,这时候具有竞争优势的公司其市场份额将会逐渐提升。

那么我们按照上面的逻辑试图去了解一下豆奶行业的发展。这些年,对于豆奶这一属于植物蛋白饮料的细分品类市场也是逐渐被越来越多的人注意,其主要逻辑就是低端牛奶的渗透率以及行业集中度已经见顶,很难有很大的提升空间,因此大型的乳制品企业以及食品企业都开始进入到新市场,试图以此来拉动整个公司的营收增长。

在此,前瞻产业研究院消费小组试图从产业逻辑、业务逻辑以及财务逻辑带你了解中国的豆奶行业的霸主,看他有怎样的竞争优势。

业务逻辑

成立时间长远,但是进入内陆时间较晚

维他奶国际集团有限公司由罗桂祥于1940年成立。在过去78年间,维他奶集团逐渐壮大,发展成为总部位于香港的领先饮品生产商,经销以植物成分为主的饮品。维他奶产品覆盖范围广,其中包括高蛋白豆奶饮品、各类果汁饮品、牛奶、茶及软性饮料。现在,维他奶旗下还有豆腐制品。

1970年代,维他的那一款号称”毒品”的柠檬茶上市;同时在上世纪90年底和本世纪初进入澳洲、新加坡还有中国大陆市场。2010年代开始正式进攻中国内陆市场。

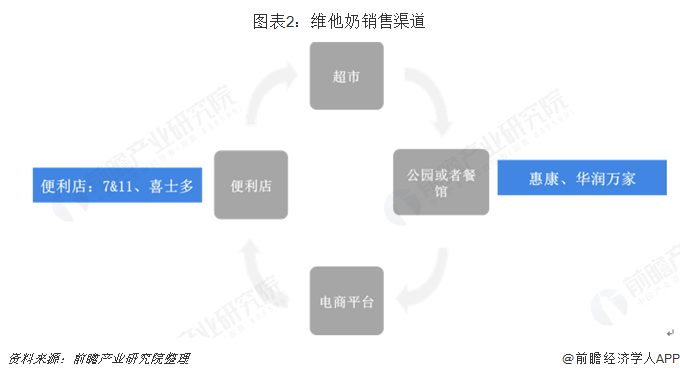

渠道力-销售模式主要以线下为主,销售渠道为商超便利店

维他奶总是陪伴在香港民众以及广东人民左右。其产品在超市、便利店(7-11、Circle K)、自动贩卖机及电商品台均可见。无论何时何地,维他奶总是能很快吸引消费者注意力,吸引他们购买其产品。作为即饮产品,维他奶的主要分销渠道为超市、便利店、餐馆以及电商平台,对于珠三角地区的人来说,维他奶是小时的回忆,街边小店、小餐馆里面玻璃瓶装的维他奶随处可见。

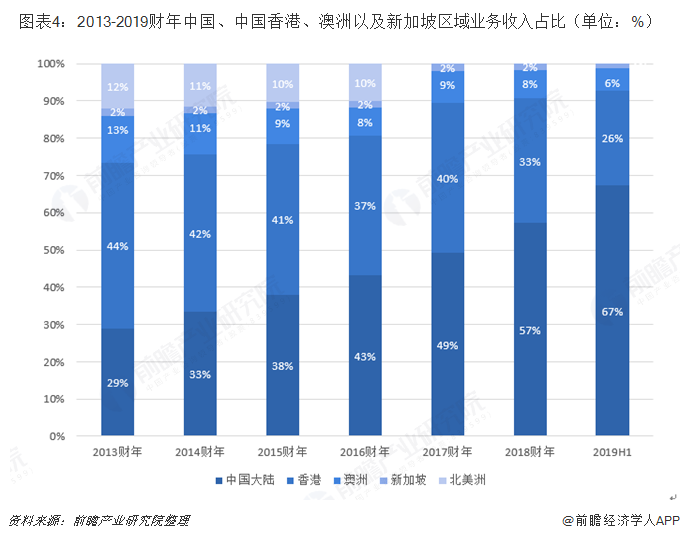

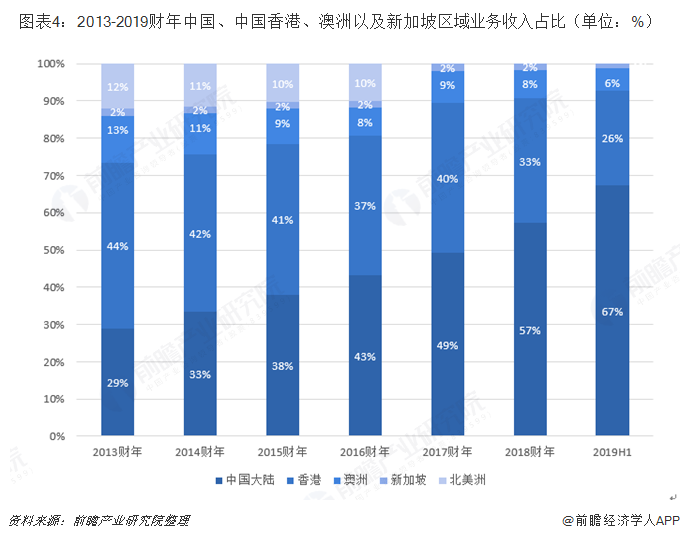

除了销售渠道以外,销售区域的多样化也是一个不可忽略的点。持续扩大覆盖区域有助集团保持强劲增长以应对市场不利因素。集团的核心市场是中国内地、香港、澳洲及新加坡。除该等地区外,集团于2017年与环球罗比娜公司(Universal Robina Corp)成立联营公司,将开拓菲律宾市场来销售大豆相关饮品。从公司各地区业务收入来看,中国大陆是维他奶国际这些年业绩增长的主要动力所在,2016财年,大陆的的销售额开始超越香港地区,同时我们再看其他两个地区的收入的增长情况,澳大利亚以及新西兰地区近几年业绩整体不理想,整体对公司近年来营收的增长几乎没有贡献。从这里我们也可以看出,未来整个公司的关注点就是大陆业绩的状况,因此要持续跟踪整个大陆产能建设以及投放的状况,新加坡和澳大利亚及新西兰地区整个占比过小,香港为公司的基本盘,不求大的增长,不衰退就已经足够。

从2016财年开始,中国内地是维他奶的最大市场,占总收入的43%,到2018财年已经达到了57%。目前中国大陆地区的业务主要集中在广东省,现在业务正扩张至华中及华东等地区,公司的华东以及华中工厂已经在建设状态,预计将增加其在中国豆奶饮料市场的占有率。

品牌力- 营销费用逐年增加,品牌凝聚力强

虽然说扩大分销渠道是增加业务的有效渠道,但是扩大品牌知名度也是另外一种不可落下的任务。对比市面上的其他饮料类企业,以可口可乐为例,可口可乐的成长历史就是一部浩浩荡荡的广告史,可口可乐将自己与美国精神绑定在一起,同样的维他奶也成为了香港以及广东地区人民心中的一道记忆。

维他奶每年将约25%-30%的收入用于不同类型的营销计划,如电视广告、一对一营销、户外广告及在线广告,以构建极具特色一试难忘的品牌形象,从而吸引客户关注并与品牌建立情感纽带。维他奶不仅是家喻户晓的名字,更是陪伴大多数香港人成长的饮品。

产品力-产品多样化,能够满足不同的客户需求

从目前公司发布的年报的情况来看,公司目前经营的产品主要为大豆/植物奶、豆腐、茶以及其他饮品。

除了分析主要产品,对于其个条线产品的增长状况也是不可忽视,但是由于公司在2014年之后就不再披露公司其具体产品的销售数据,我们能够找到的最新的数据就只有2014年的,但是这也能给我们很好的观测口来看待公司的各产品的营收情况。就目前而言, 2018年财年公司的应该比例不会有太大变化。

财务逻辑

财务分析-财务稳健,数据优异

从整体营业收入来看,公司从2014年开始营业收入整体维持上涨趋势,2017财年,公司营业收入出现了下降,其主要原因是公司出售一直处于亏损状态的北美地区业务,从而导致了营业收入较上年出现了下降。从2018财年年报和2019年上半年其营业收入又开始出现了上涨,其中公司四大板块中的香港、澳洲以及新加坡业务整体与去年持平,其增长主要来自于中国内陆市场扩张而带来的收入增长。

财务分析-毛利以及毛利率

维他奶国际内陆销售表现强劲,2019财年上半年毛利增长至24.08亿港元,毛利率保持在54.1%,较上年出现了上升。毛利率上升的主要原因是由于销量增加带动生产效率提升从而规模效应能够显现,每单位产品的固定成本下降。同时原材料,例如:糖及奶粉的价格利好,较上年同期出现了回落,成本下降。

由于销售表现强劲,2018财年上半年毛利增长19%至19.22亿港元,毛利率保持在53%。如图所示,原材料(如糖类、大豆)价格不断上涨,但相信对2018财年业绩影响并不重大,预计原材料价格随后仍将从低位反弹。

尽管集团已获得多份长期合约,以缓解原材料价格不断上涨的影响,但预计该影响较难完全抵销。

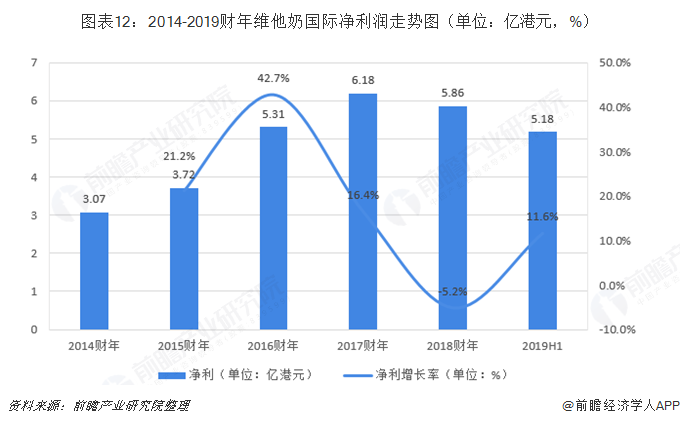

财务分析-净利以及净利率

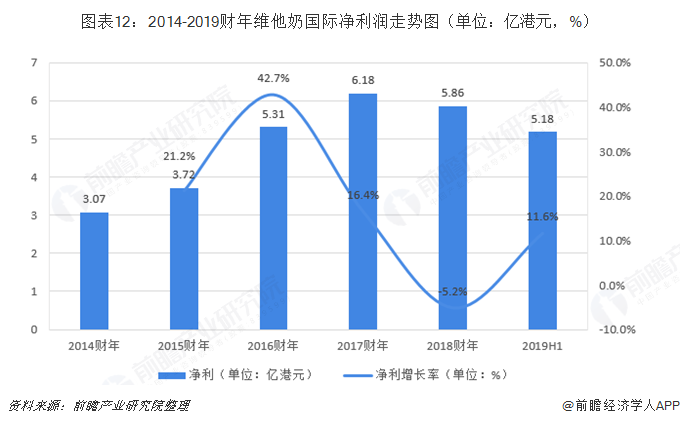

从公司的净利变化的情况来看,201-2018财年公司股权净利润为5.86亿港元,较去年下跌5%。倘不计及出售北美洲事项的一次性收益,股权持有人应占溢利增加14%。2019年财年上涨11.6%。

从净利率的角度来看,公司的则是一直维持整体上升趋势,但是我们看到2018财年出现了净利率急速下降,只有9.1%,根据公司披露的消息,主要是由于公司的上游原材料价格上升以及2018年新建生产线而产生的大量折旧而导致的。

我们再从各地方经营利润(息税前利润)贡献情况角度出发,我们看到,这些年利润贡献最大的就是香港和中国大陆,虽然前面我们分析2016财年的时候,公司的大陆地区营收就已经超过了香港,但是直到2018财年,大陆的营业利润才开始超越香港,在时间上足足迟了两年,不过从公司经营的角度出发也不难理解,大陆的东部以及中部地区市场开拓时间较晚,前期渠道建设以及产能建设都会影响到地区的经营利润,从后面的经营利润率的变化率我们能做出更好的分析。

为了合理分析公司主要业务区域的产品的盈利能力,我们看到香港地区和澳洲地区的经营利润率一直维持着不错的趋势,但是较前两年还是稍有下降,香港地区下降的原因在于推广费用的增加以及公司在香港地区新建物流配送而导致的相关费用增加。新加坡地区的经营利润率下降较快,主要原因为新加坡地区竞争较为激烈,公司为了维持领先地位不得不加大促销力度。其中表现最抢眼的是大陆地区经营利润率的变化,从公司的角度来看,前期公司的主要销售地区为广东,在后面几年逐渐进入东部沿海地区和中部地区,新建的产能的生产线的折旧以及渠道销售费用拉低了公司大陆地区的经营利润率,随着过两年公司东莞产区和武汉厂区建设完毕,产能得到释放,产能的利用率提高,再加上渠道基本铺设完毕,相关费用也有减少,这样在经营利润率上面就呈现出来了,我们可以推演其经营利润率可能还会进一步上升。

作者:黄斌城

来源:前瞻产业研究院

扫一扫,关注

扫一扫,关注