行业版图:2019年中国电影产业竞争格局全局观

发布时间:2019-08-13 , 发布人:华恒智信分析员

电影产业链概述

2018年,对于影视行业来说,注定是意义重大的一年。具体到电影产业,600亿小目标终于达成,除了这个数字,还要更加注重其背后显现出的产业走势,随着2017年“电影质量促进年”的不断沉淀,国产电影挑起大梁,渐显实力,不仅首次攻占了年度票房前三甲,在口碑及社会影响力上,也浮现出《红海行动》《我不是药神》《无名之辈》等优秀的作品。

电影产业链是对以电影的创作、制作、发行和营销四个行业为主,同时包括电影的衍生产品的开发(如音像制品、电影频道、相关图书、玩具等)以及与电影相关的市场活动的总称,属第三产业中娱乐业的一部分。其主要功能是通过视听技术传递艺术形象信息,为人们提供审美、娱乐、宣教服务。

电影票房竞争格局分析

电影票房首破600亿,但增速明显放缓

1905年,中国第一部电影《定军山》诞生,发展如今,产业规模成为全球第一,已走过了113年的历程。2010-2013年,在国家政策的驱动下,中国电影行业快速成长,同时引发了市场投资热潮,使得2014-2015年市场高速发展,CAGR达到48.7%,经过两年的高速增长后,2016年以来,电影票房增速回归到理性阶段,连续三年保持在10%上下波动,行业进入稳定发展阶段。

在电影行业,从电影票房收入来看,2018年,中国电影票房收入持续增长,并首次突破600亿大关。但是,票房收入增速却显著下滑,跌破了两位数,仅为9.1%。

国产电影实力增强

但从票房营收来看,2018年也是近三年来引进片票房首次出现不增反减的局面,降幅达到12.3%。引进片一度曾是中国内地电影市场的增速引擎,2016年在国产片票房整体失利的情况下,引进片依然保持了12.5%的增长幅度。曾几何时,“引进片=大片”曾是每个观众默认的事实。

但2018年,国产影片综合票房达391亿元,票房占比达64.1%,较上年提升12pct,《战狼2》以来国产电影创作周期仍处于触底回升大周期中。国产影片已成为中国电影市场的主要票房来源。

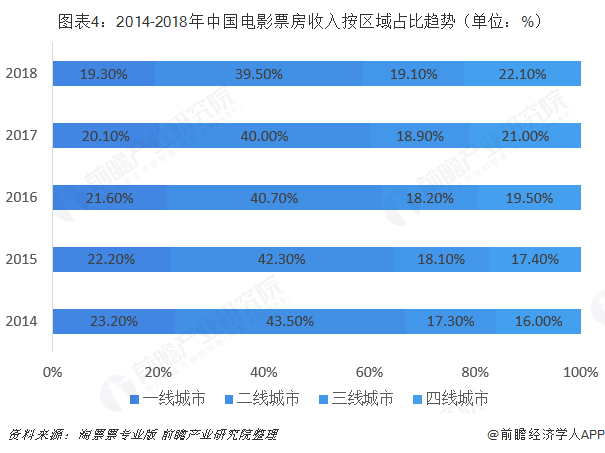

电影区域消费持续下沉

根据淘票票专业版数据显示,2014-2018年,三、四线城市在全国电影市场中的份额一直在稳步提升,与之相应的,一、二线城市的市场份额一直处于下降趋势中。在平均票价低于一、二线城市的情况下,三、四线城市能取得这样的成绩更显得难能可贵。可见,我国电影消费区域在下沉。

2018年,中国电影内地票房占比前五名依然是依然是广东、江苏、浙江、上海、北京,这五大传统票仓贡献了全年票房的43.1%。然而第一大票仓广东的票房贡献比例已经连续两年下跌,头部票仓增长乏力。最大惊喜莫过于中西部的成都、重庆,两地表现强劲,后来居上,票房跟在北上广深后面。

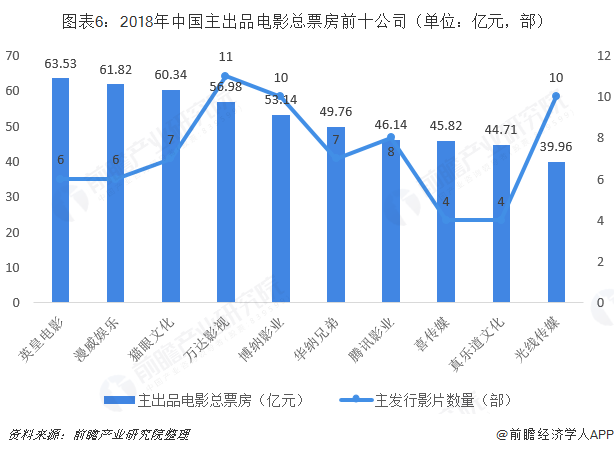

制片环节竞争白热化

从2018年制片份额来看,目前国内制片行业整体以国内制片方为主导,国外顶级制片方漫威娱乐、华纳兄弟也具备很强的竞争力。但整体看国内制片行业的排名波动幅度较大,单一影片表现对公司票房的影响效应仍然较大。

电影发行竞争格局分析,发行TOP5格局基本不变

总的来说,对2018年电影发行市场而言,既是震荡,同时又是上升的一年。根据一起看电影整理的2018中国电影发行公司TOP10权力榜来看,前五的发行公司格局基本不变,其中影联凭借《我不是药神》和《无问西东》等代表作位列第一;博纳则凭借《红海行动》和《无双》紧随其后。光线、猫眼、淘票票则分列第三到第五。

发行主体类型多元、格局变动剧烈

从总体市场竞争份额来看,通过对比2015-2018年国产影片发行市场份额数据,民营发行公司TOP10的市场份额变化起伏不定,2015年集中度为85%,2016年大幅下降至64%,2017年又回升至79%。

2018年,在阿里影业、腾讯影业、猫眼娱乐等新型互联网影视公司发行优势逐渐凸显的情况下,民营发行公司TOP10的市场份额又下降至73%。但总体来看,中国电影发行市场民营公司集中度相对较高,同时新型互联网发行主体崛起,行业集中度下降。

华夏电影发行摇摇领先

从具体发行公司竞争的角度来看,华夏电影发行有限责任公司的票房收入为191.02亿元,排名第一,竞争实力最为强劲;中国电影股份有限公司北京发行分公司以163.6亿元的票房收入紧随其后;其余公司发行电影的票房收入均低于100亿元,竞争力相对较差。

而进入2019年以后,截至5月9日,华夏电影发行有限责任公司的票房收入为124.92亿元,仍然排名第一;霍尔果斯五洲电影发行有限公司、霍尔果斯博纳文化传媒有限公司、新丽传媒责任有限公司、上海阿里巴巴影业有限公司四家公司跌出前十;而霍尔果斯青春光线影业有限公司、上海博纳文化传媒有限公司、耳东时代影业(天津)有限公司、乐创影业(天津)有限公司四家公司则跃进前十。

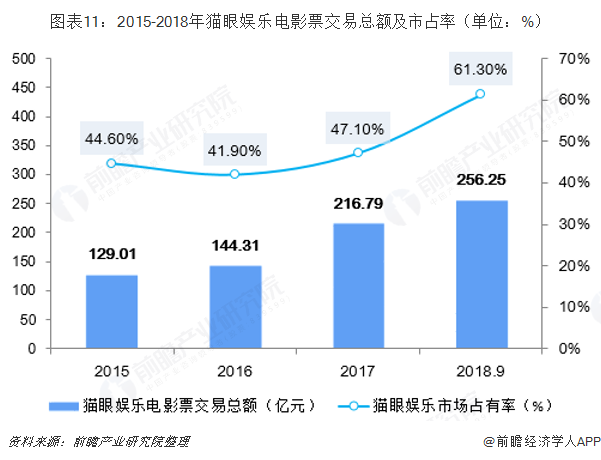

在线票务竞争格局分析,猫眼娱乐赴港上市

猫眼娱乐是国内提供互联网娱乐服务平台,其主要服务包括娱乐票务、娱乐内容服务、娱乐电商、广告服务等。2019年2月4日,猫眼娱乐在香港交易所正式开盘,市值为160亿港元。根据其招股说明书提供数据,2018年1-9月,猫眼娱乐电影票交易总额达到256.25亿元,在“在线电影票务”领域拥有61.3%的市场占有率,处于在线电影票务市场领先地位。

BAT系双寡头格局形成

2013年起,BAT巨头相继入局电影在线票务市场,美团电影亦更名为猫眼电影,在线票务平台进入巨头纷争时代。2015年10月,美团收购大众点评,2017年9月,猫眼并购微影时代,合并后的新公司,将拥有猫眼、娱票儿、格瓦拉等多个票务品牌,同时拥有腾讯、新美大的入口流量。至此,猫眼微影与淘票票的双寡头格局形成。

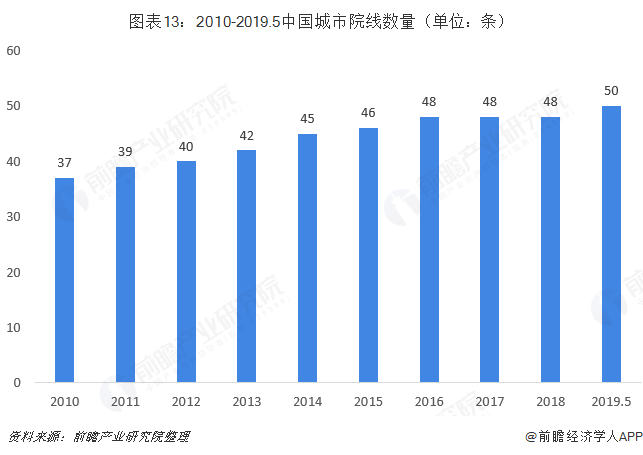

电影院线竞争格局分析,院线规模扩充至50条

2002年开始,我国正式实施院线制的发行体制,院线制的实行是新世纪以来中国电影改革的一个重大标志。院线是由众多影院以特殊的资本形式组建而成,来统一管理排片及供片的机构。因此,一部电影的票房除了受其口碑本身影响,院线的支持也是片方获胜的客观因素之一。

2018年12月底电影局下发文件,实行新政,院线牌照关闭三年后再开放,博纳影业、华人文化相继入场,至此,全国共有50条城市院线。

三四线城市电影院数量占比高达60%

根据淘票票专业版数据显示,随着电影行业的红利释放,资本相继涌入,电影院数量逐年攀升,各线城市的电影院绝对数量均呈逐年递增情况;从相对量看,三四线城市的电影院数量占比增加值60.30%,其中,四线城市的电影院比重增加最为明显,从2014年的37.10%增长至2018年的39.20%,增长2.10个百分点。

万达院线是当之无愧的行业龙头

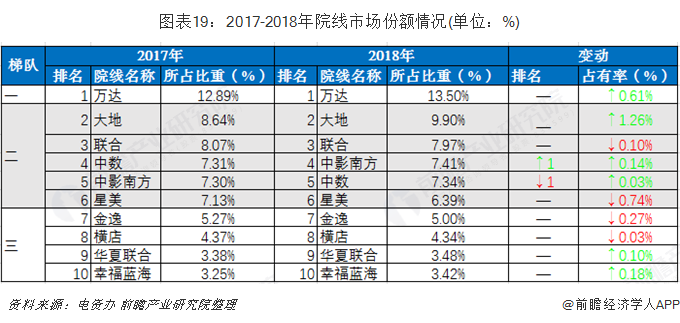

2017-2018年,院线行业CR4>30%, 40%<CR8<70%由此可见,院线市场属于低集中寡占型,具有寡头垄断的市场结构。

2012年以来中国影院的加速发展推动了整个院线的实力扩充与竞争,但是在高速发展的同时,也应当注意到整个产业的发展整体上是由几大院线控制的,大院线发展越来越快,而小院线的发展处境越来越危艰难。

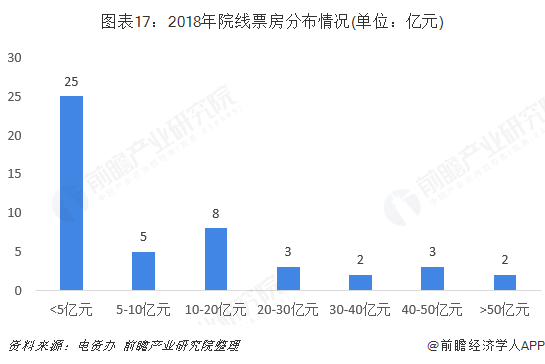

从2018年票房情况来看,电资办统计的48条院线中,有多达25条票房在5亿元以下,票房在5-20亿元的院线数量次之,为13条,2条院线营收在50亿元以上,分别是票房达81.92亿元的万达院线和60.06亿元的大地院线,院线行业强者恒强的马条效应越发明显。

我国电影院线分成三个梯队,万达院线一枝独秀,占市场份额的13%左右,2-6名差别不大,在6%~10%之间,7-10名差别也不大,在3%~5%之间。

农村电影市场竞争水平低

目前,农村电影的发展已经纳入到了公共服务和财政预算体系,已经成为农村文化建设工程中的重要一部分,可见农村电影市场主要是以政府支持为主。从市场竞争角度来看,由于市场水平不高,市场竞争主体少,农村电影市场竞争水平低,主要受到政府政策影响较大。同时,随着农村电影市场的逐渐发展,也出现了多个地方性的农村电影院线。

从市场竞争角度来看,由于市场水平不高,市场竞争主体少,农村电影市场竞争水平低,主要受到政府政策影响较大。同时,随着农村电影市场的逐渐发展,也出现了多个地方性的农村电影院线。从订购场次来看,全年农村地区订购情况总体相对平稳,受湖湘经典戏曲电影展映月活动影响,湖南省订购量增幅较大,同比涨幅37.10%;从院线情况看,订购前十的院线中前四名院线格局未变,其他均有上下浮动的调整。2018年,山东新农村、江西欣荣农村院线处于第一阵营,订购场次超过40万;江苏新希望农村、浙江新农村院线处于第二阵营,订购场次超过30万;甘肃飞天农村、辽宁新兴农村院线处于第三阵营,订购场次超过20万。

从订购影片数来看,2018年共有27条农村电影院线订购影片达到500部以上,其中7条院线订购影片超1000部。院线订购影片的订单数逐年增加,平均每个订单的订购场次则逐年减少。越来越多的院线紧跟新片上市步伐,满足当地群众最新的观影需求。丰富多样的影片选择无疑会更好的满足需求各异的观影群体,从而使农村流动放映获得更高的关注度和满意度,让农村电影市场有量更有“质”。浙江新农村、江苏新希望、广西八桂、宁波新农村等院线订购影片部数或者订单数量都比较多,成为2018年度积极实践“少量多次”订片方式的代表性院线。

竞争前景:产业链整合趋势明显

当前,国内电影行业全产业链布局或向产业链上下游延伸发展、整合或合作的趋势日益明显。为了通过整合全产业链资源以强化盈利能力和对产业链各资源要素的控制能力,以此发挥各产业环节的协同效应、增强市场竞争力,国内电影行业中实力较强的企业纷纷开始全面介入上游的内容制作、中游的宣传发行、下游的院线影院终端放映和衍生品产业投资之中,使得整个电影产业链的整合趋势日益明显。

此外,影视公司与互联网的跨界融合越来越多,电影制片、电影宣传发行、电影衍生品和投放终端逐步互联网化。近两年,互联网公司也通过兼并、合作,渗入到制片、发行、放映各方面,从多角度、宽领域介入到了电影产业链。互联网公司凭借其平台的领先优势,协同现有业务布局和战略方向,为平台的活跃用户提供丰富的内容供给,增加盈利。

来源:前瞻产业研究院

作者:陈后润

扫一扫,关注

扫一扫,关注