2020年全球钴行业市场供需及价格趋势预测

发布时间:2020-01-15 , 发布人:华恒智信分析员

一、市场供需预测

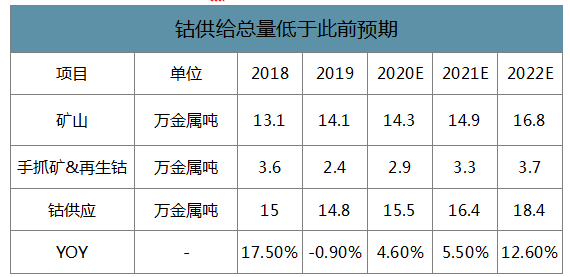

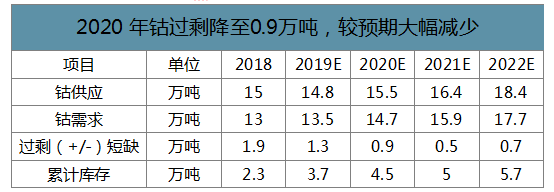

供给总量或低于市场预期。市价已跌破部分中小矿山和手抓矿的现金成本,因此相应产能被迫停产。预计2019年手抓矿产量较2018年减少约1万吨至1.5万吨左右。大型矿山未来数年或将陆续迈入开发的中后期,品位发生不可逆转地降低,产量料将下降。

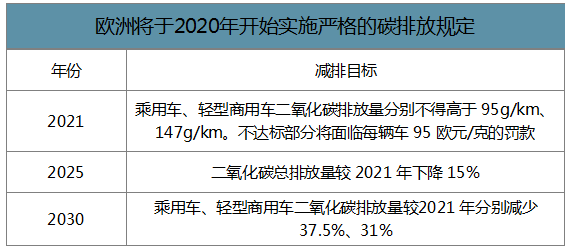

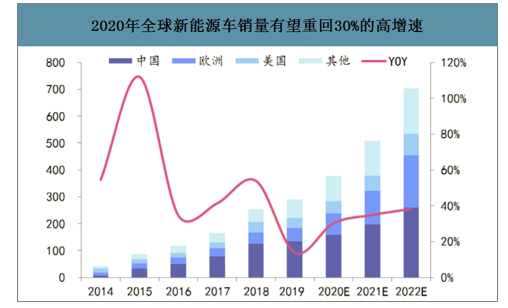

欧洲新能源汽车市场有望成增长亮点。1)碳排放法规趋严。欧盟于2019年4月设定了最新的汽车减排目标,对未来10年汽车碳排放作出了严格的规定,并将于2020年开始实施。2)欧洲各国纷纷出台补贴政策,扶持力度加大。以德国为例,其政府规定自2020年开始的五年内,将插电混动车补贴从3000欧元提升至4500欧元,针对价格高于4万欧元电动车的补贴增至5000欧元。3)传统主流车企积极发展电动车业务。宝马、大众等欧洲传统车企今年纷纷披露新能源汽车发展规划,电动车销量占比或将高速提升。至2020年欧洲几大传统车企将陆续推出超过50款新能源汽车新车型,多数产商电动车销量占比在20%以上。

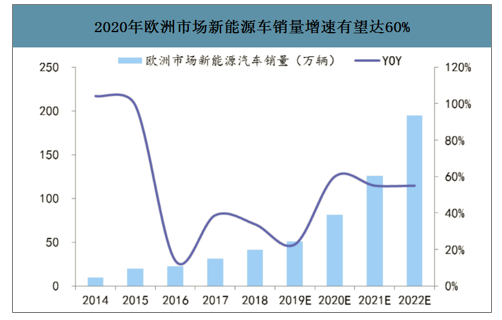

智研咨询发布的《2020-2026年中国钴市场供需模式及未来前景规划报告》数据显示:预测2020-2022年欧洲市场新能源汽车销量为81/125/195万辆,增速高达60%/55%/55%,分别占全球电动车销量21%/25%/28%。

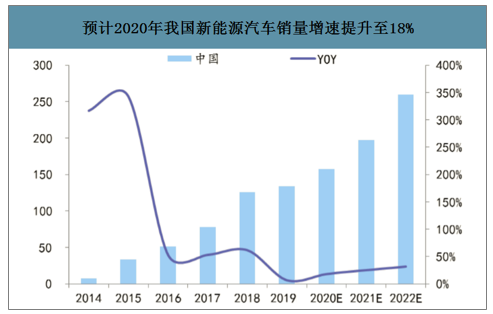

我国未来三年新能源汽车销量增速较2019年或有明显回升。虽然目前整个电动车板块在补贴退出过程中确有阵痛,但后续有双积分等扶持政策加码、牌照指标持续引导、主打自发需求的车型百花齐放以及特斯拉及大众MEB等全球巨头入华产生“鲶鱼效应”,新能源汽车销量仍有望恢复高增。预计2020年产业链将实现逐步对补贴的“脱敏”,抢装效应消失,库存曲线将平滑,产销中枢区域稳定;2020年之后切换至内生需求拉动增长。预测2020-2022年我国新能源车销量同比增速约为18%/25%/32%,较2019年约7%的增长明显提速。

全球需求有望重回高增。欧洲政策加码叠加传统车企积极布局新能源领域料将加速电动车渗透率,2020-2022年新能源汽车海外市场销量增速提升至41%/42%/42%;国内新能源汽车产业链在经历补贴退坡的阵痛后迈入“成熟期”,同比增速有望企稳回升。2020-2022年,全球新能源汽车销量为377/508/703万辆,同比增速30.3%/34.9%/38.3%,渗透率将分别提升至3.9%/5.2%/7.1%。

新能源汽车领域钴需求加速上升。预计受益于新能源汽车板块的回暖,2020-2022年,全球新能源车用钴量将达2.8/3.7/5.3万金属吨,增速约为43.4%/31.4%/42.8%。

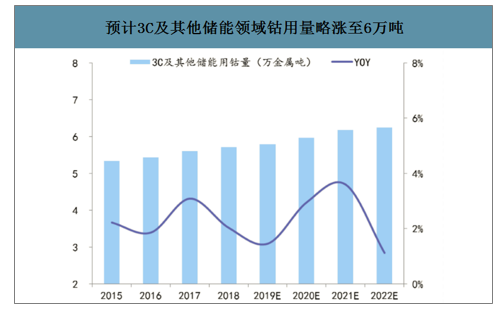

3C及其他储能和传统行业钴需求平稳增长。受益于5G投资加速、TWS放量等因素,3C及其他储能领域钴需求增速回升。预计2020-2022年对应钴用量分别为5.96/6.18/6.25万金属吨,同比增加2.9%/3.6%/1.1%;而传统行业的需求由于与宏观经济高度相关,增速较为平缓,预计未来几年将维持在6万金属吨左右。

由于供给侧产量较预期降低,需求端受新能源汽车推动明显回暖,预计钴行业2019/2020分别过剩1.3/0.9万吨,较此前预期的2.1/4.0万吨大幅改善,供需格局优化显著。

二、市场价格趋势

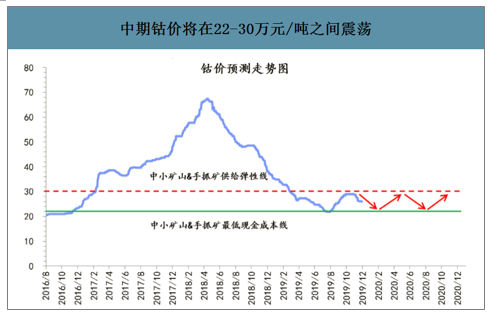

短期,钴价或因中游补库快速攀升。由于目前中游库存已降至历史较低水平,而上游原料主要集中在刚果(金),运输至国内并完成钴盐生产通常需要2-4个月,若需求端放量,中游或将进入补库小周期,钴价有望短期实现快速上涨。

中期,价格将在22-30万元/吨之间震荡运行。考虑价格跌至22万元/吨以下大量中小矿山及手抓矿停产导致供给短缺,而超过30万元/吨停产产能又将充分复工,钴价2020年可能于此区间内震荡。

长期,价格料将逐渐上行。新能源汽车长期向好、3C终端设备单机带电量持续上升等因素有望带动钴需求不断上升,而矿山品位下降、手抓矿管理趋严等因素造成供给增速低于需求增长,因此钴行业供需格局有望进一步优化,钴价中枢料将逐渐上行。

嘉能可减产导致行业供需格局大幅改善。作为钴行业寡头,嘉能可钴产量约占全球30%,其生产活动对供给侧影响重大。2019年嘉能钴产量指引由年初的5.7万吨下降至4.3万吨,主要原因是Katanga矿进行检修导致产量大幅下降。2020-21年,嘉能旗下全球最大的钴矿Mutanda将停产进行技改,影响产量约为2.5万吨,占全球供给15%左右。

来源:中国产业信息网

扫一扫,关注

扫一扫,关注