2019中国汽车涂料行业市场现状及发展趋势

发布时间:2019-06-04 , 发布人:华恒智信分析员

汽车涂料行业基本概况分析:产业链分析、分类、发展历程

常言道:人靠衣装,佛靠金装。同样道理,车也要靠涂装。汽车涂料不仅在外观造型上直接视觉传达了车主的个性情怀,在应对复杂多变的环境、气候、道路条件时也对车子起到最大的防护作用。汽车产品被人们形象地称之为流动的工艺品,其中涂装质量是关键因素。

1、从产业链的角度看,汽车涂料上游为化工原材料,其价格与原油价格直接或间接相关,同时还受到市场供求关系变化的影响;

中游为各类汽车涂料产品;

下游为实际应用市场,除了轿车、吉普车、大客车、大卡车等各种类型的汽车外,还包括农机产品如拖拉机、联合收割机和摩托车涂料等。

2、汽车涂料产品按照不同的标准可划分为不同种类,仅从整车上漆的角度看,当前最普遍的分类为汽车原厂漆(OEM)和汽车修补漆两大类,其在产品用途、结构设计、涂装要求、终端客户、销售模式等方面有着较大的差异。

3、汽车涂装工艺经历了百年发展,其作业方式已由最初的作坊式简单涂刷进化到如今大量流水生产的现代化工业涂装;其作业内容也从仅在需保护的工件表面刷上一层油漆到在工件表面先刷防锈漆再喷面漆发展到现在的“漆前处理——电泳——中涂——面漆”等。

当前汽车涂料车身涂层至少包括四层:电泳底漆层、中涂层、色漆层和清漆层。每一层都包含复杂的工艺步骤,且上涂层前要经过脱脂、除锈、磷化等漆前处理,上漆完毕后要对涂装质量进行检测和评判。与“人穿衣装”相比,“车上涂装”可谓是一项浩大工程。

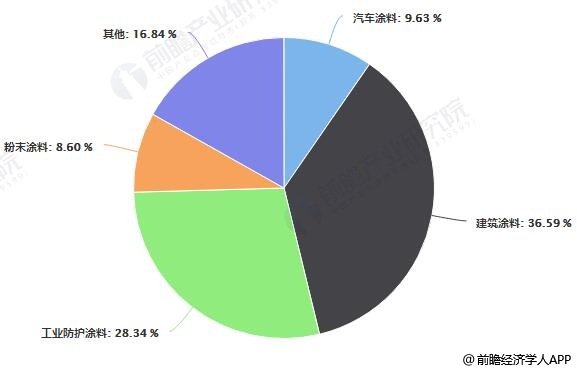

我国汽车涂料占本国涂料产量仅有有9.63%

当前我国涂料行业市场里,建筑涂料占据最大比重,达到36.59%;发达国家的汽车涂料一般占本国涂料产量的20%以上,而我国只有9.63%,主要由于国内汽车涂料的质量和品种不及国外品牌,依赖进口涂料或以进口半成品及原材料配置的产品现象严重。

细分领域看,汽车涂料市场中,汽车原厂漆占的比重最大,达到44%;其次为汽车修补漆,占比26%左右。

我国涂料行业市场细分产品占比统计情况

我国汽车涂料市场细分产品占比统计情况

2018年我国涂料产量接近1760万吨

2010年以来,我国涂料产量保持波动增长。2018年中国涂料行业1336家规上企业产量达1759.79万吨,同比增长5.9%(2017年涂料产量数据修正为1661.8万吨)。2018年,主营业务收入方面,1998家规模以上工业企业总额达3268.1亿元,同比增长6.5%,实现利润总额236.48亿元,同比增长5.1%。涂料行业下游依赖性较大,被动性较强,创造性不高。对于细分市场汽车涂料来说,下游汽车尤其是近几年新能源汽车的蓬勃发展,对涂料行业的影响十分显著。

2010-2018年我国涂料产量统计及增长情况

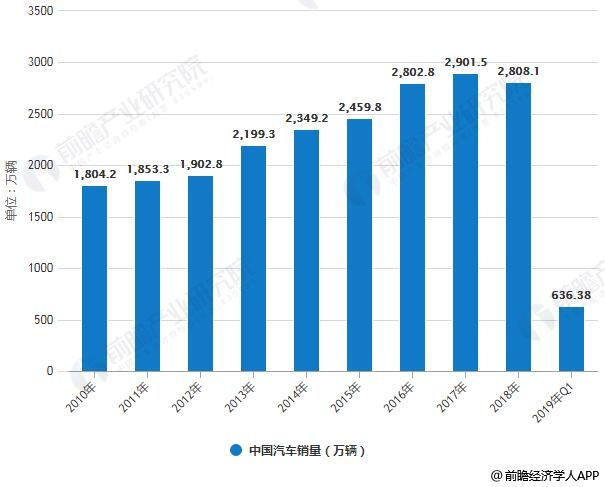

2018年国内汽车行业产销不及预期

汽车涂料市场增长的主要动力无疑来自国内汽车产销量的增长。一直以来国内汽车工业总体运行平稳,2018年,购置税优惠政策全面退出,外加宏观经济增速回落、中美贸易战以及消费者信心等影响,我国汽车产销增速不及预期。2018年全年中国汽车产销规模分别为2781.9万辆和2808.1万辆,同比下降4.16%和2.76%。

目前我国汽车行业仍处于普及期,市场空间依旧广阔。根据国家统计局发布的数据显示,2019年3月,我国工业利润增速大幅回升,包括汽车在内的重点行业利润明显回暖。国家《汽车产业中长期发展规划》预计2025年将中国汽车产量将达到3500万辆左右。汽车行业已经迈入品牌向上,高质量发展的增长阶段,对于汽车涂料各方面的要求也将拔高。

2010-2019年Q1中国汽车产销规模统计情况

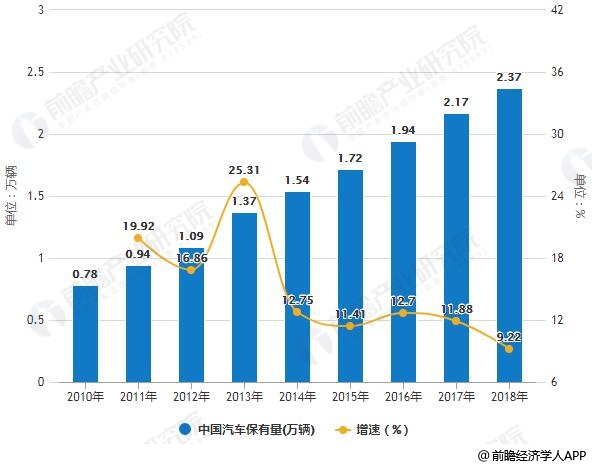

2012-2017年国内汽车保有量不断提高,增速均不超过10%。2018年经济形势下滑,消费环境不明朗,国内汽车保有量为2.37万辆,增速变缓,低于10%。但是2018年全国新能源汽车保有量达261万辆,占汽车总量1.09%,与2017年相比,增加107万辆,增长70%。未来国六政策逐步落地,国内新能源汽车保有量将不断扩容,汽车涂料市场容量也将进一步扩大。

20112-2018年中国汽车保有量统计及增长情况

环保涂料渐成主流

环境污染的问题日益严重,国家的环保政策也在步步逼紧。对于汽车而言,除了汽车尾气排放造成空气污染外,汽车涂装生产线的VOCs排放问题也不容忽视。2017年12月,中国汽车技术研究中心按照《行动计划》要求,制定了《汽车行业挥发性有机物削减路线图》,提出汽车行业VOCs削减的目标、技术路线和示范案例等。2018年12月31日起,汽车涂装车间里乘用车、货车驾驶舱、货车车厢和客车的单位涂装面积VOCs排放量应分别控制在35、75、90、180 g/m2以内。

在节能减排、低碳环保理念和政策的推动下,水性涂料、粉末涂料和高固体分涂料在我国汽车涂装线越来越普及。其中,在国际上水性汽车涂料整体技术已经相当成熟。与传统的溶剂型涂料相比,水性涂料的分散介质为水,涂料施工后,从涂膜中挥发的是水和少量助剂,具有环保、安全等性能,但是其成本较高,耐用年限较短,物理化学性质不及油性涂料,对于施工环境的要求也比较高。

近些年,汽车用水性涂料的涂膜性能和施工性能都得到了根本的改善,未来水性涂料等环保涂料将逐步代替传统溶剂型漆,成为汽车涂装线的主流。

汽车涂装水性漆及溶剂型漆区别分析情况

在《汽车行业挥发性有机物削减路线图》提出的技术路线中,从材料工艺、涂装车间到最后的回收管理都对涂料及涂装线提供技术改造方向。在材料及工艺选择上,大力推广使用环保涂料;涂装车间内,鼓励推动传统涂装线进行水性或高固体份改造,提高涂装自动化程度,优化喷涂工序;在回收及综合处理环节,鼓励企业设置废漆集中收集装置。

我国汽车涂料市场竞争格局分析

我国加入WTO以来,国际大型涂料生产商纷纷在我国以合资或独资的形式建厂,占领我国汽车涂料领域的市场份额,在提高行业整体技术水平和生产能力的同时,也加剧了市场竞争的程度。目前国内可自主研发并规模生产的自主品牌汽车涂料企业屈指可数,形成以国外著名涂料企业与国内少数几家企业之间的竞争格局。

从中国整个汽车涂料市场格局来看,中国汽车涂料市场相对封闭,且大部分企业集中在低端市场,国内高档汽车涂料市场几乎被国外品牌垄断。外资品牌中,日系汽车涂料市场以关西涂料、立邦涂料为主;韩系以KCC涂料为主;欧美系以艾仕得涂料、PPG涂料、巴斯夫涂料、阿克苏诺贝尔为主。国外汽车涂料品牌进入中国市场后,生产基地主要围绕国内汽车产业聚集区设立。

综观国际上五大涂料巨头2018年财报,除了阿克苏诺贝尔净销售额下降了4%之外,宣伟、PPG、立邦、艾仕得销售额均实现不同幅度增长。2018年,宣伟以175.3亿美元的销售额稳居第一,继2017年蝉联榜首,收购威士伯的协同效应逐渐显现。从数据看来,涂料三巨头之间的差距越来越大,2017年宣伟、PPG的销售额分别为149.8亿美元和149亿美元,差距甚小;2018年宣伟与PPG已经相差近20亿美元。

根据《涂界》发布的“2018年中国涂料行业单项冠军企业榜单”中,汽车涂料领域市场占有率国内第一的涂料企业为美国PPG,其汽车涂料(乘用车)在中国市场占有率达到30%左右。

2016-2018年,PPG在亚太地区的销售额稳定增长,2018年实现26.18亿美元,同比增长约3.9%。其中亚太地区高性能涂料保持较好的增长势头,2018年实现销售额10.71亿美元,同比增长10.35%;而工业涂料业绩出现0.04%的微降,销售额为15.47亿美元。由于中国和欧洲汽车市场需求疲软,2018年PPG汽车原始设备制造商(OEM)涂料销量较上年同期下滑约5%,与全球汽车产量增速一致。

金力泰是中国自主品牌中唯一一家能向汽车工业同时大规模提供阴极电泳及面漆涂料的全系列供应商,其在商用车涂装市场已占据主流地位,但在乘用车涂装市场才刚起步,市场占比非常小。2014-2018年,金力泰营业收入逐年上升,营收增速趋缓,2018年营收实现8.09亿元;2014-2018年,金力泰的净利润却呈快速下滑态势,2018年下滑至1107.42万元,同比下滑77%。

2019年5月6日金力泰发布公告称,公司董事长、总经理以及代财务总监潘恺于近日递交辞职书,其履职时长才刚刚一年多。近三年金力泰董事长、总经理等重要领导职位更迭频繁,公司三任董事长、总经理皆任期未满,提请辞职。公司总体经营情况不容乐观,盈利能力持续下滑。根据2018年公司财报,除了受到汽车行业整体下滑的影响,化工原材料大幅上涨影响了公司利润。

过去一年我国国民经济总体稳中有进,但是外部环境不确定性因素此起彼伏,导致国内经济增速回落。受到国内外宏观经济变化影响,中国汽车工业也出现总体下滑,给以汽车涂料为主营业务的企业造成一定的经营压力。而企业的产品技术含量、产品质量以及产品服务等方面不能适应汽车涂料向环保、经济、高性能升级换代的竞争态势,将在市场竞争中处于不利之地。

根据最新消息,2019年5月6日,特朗普推特上发文宣布,美国将会把第二批2000亿美元自华进口货物额外加征关税税率从10%提升到25%,并警告会对另外3250亿美元的中国货物同样开始征收25%的关税。原本暂时停火的中美贸易战,经过多轮贸易磋商后战况反而升级。特朗普的推特发布后,亚洲股市应声重挫。对于国内一直依赖进口的汽车涂料行业,无疑也将陷入充满挑战的漩涡当中。

来源:前瞻产业研究院

扫一扫,关注

扫一扫,关注