中国化纤产业迁移路径及发展趋势全景图

发布时间:2019-03-18 , 发布人:华恒智信分析员

从全球视角出发,化纤产业从发达国家(美国、韩国、日本等)向发展中国家(中国、印度)转移,这一分工调整主要是考虑到成本,包括人力成本、能耗成本、污染排放处理成本等因素,而发达国家倾向于将其核心资源用于创新。从中国国内视角出发,中国大陆地区化纤产业的迁移路径如下:从内陆地区向沿海地区转移,向福建地区转移最为明显;目前,化纤产业主要集中在浙江、江苏和福建三个沿海地区。

全球化纤产业迁移路径

化纤产业链综述:产品种类多,主要应用于服装和家纺

从产品类型分析,纺织用纤维可分为天然纤维和化学纤维两大类,天然纤维主要包括植物纤维、动物纤维和矿物纤维;化学纤维是指利用天然或人工合成的高分子物质为原料,经过化学、物理方法加工而制成的纤维。

根据最新的《国民经济行业分类》,化学纤维中把生物基化学纤维单独作为一个子行业,即化学纤维包括:纤维素纤维(人造纤维)、合成纤维和生物基化学纤维三大类。人造纤维是利用纤维素或蛋白质等天然高分子物质作为原料,经化学和机械加工而成,如人造棉、人造丝等;合成纤维是采用石化和炼焦工业中的副产品加工而成,包括锦纶、涤纶、锦纶、丙纶、氨纶等。此外,根据纤维长度,每种化纤产品可分短纤和长丝两类。

从产品下游应用看,化学纤维经过防治成布后,主要应用于服装和家纺领域;另外有一部分材料可用于工业用途,例如汽车轮胎帘子布。

全球化纤产业发展历程:从无到有,化纤逐渐替代棉花

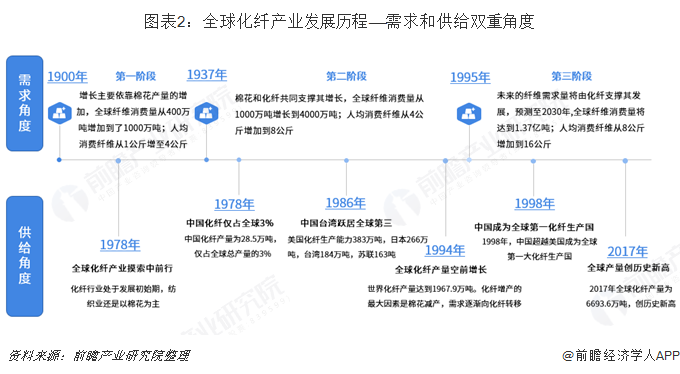

从需求角度分析,据Fiber Organon及日本化纤协会统计,从20世纪初开始,世界纤维增长情况主要经历了三个阶段:第一阶段(1900-1937年),纤维产业的增长主要依靠棉花,化纤产业仍处于发展初始阶段;第二阶段(1937-1995年),棉花和化纤共同支撑纤维产业的增长,化纤逐渐替代棉花;第三阶段(1995-2030),纤维的需求由化纤支撑。

从供给角度分析,化纤行业的发展主要集中在上述第二阶段(化纤逐渐替代棉花),1978年,化纤处于发展初级阶段,中国化纤产量为28.5万吨,仅占全球3%;到1986年,多个国家开始着力发展化纤行业,中国台湾产能跃居全球第三;1994年是全球化纤产业发展的转折点,世界化纤产量比1993年增长5.8%,达到1967.9万吨;由于风灾、水灾和虫害,棉花减产,需求逐渐向化纤转移,化纤迅速增产;1998年,中国超越美国成为全球第一大化纤生产国。

化纤在全球纤维中地位最高,占比超过70%

根据日本化纤协会统计,世界纤维总产量和化纤产量整体均呈上升态势,且化纤产量增长率几乎均高于纤维总产量增长率。2017年世界纤维总产量达9371万吨,首次突破9000万吨大关,创历史新高;其中,化学纤维为6694万吨(除聚烯烃纤维和醋酯丝束),保持连续第九年上升势头。综合化纤产业和纺织业发展现状,前瞻初步估算,2018年世界纤维总产量约9750万吨,化纤总产量约7100万吨(后续以日本化纤协会官方公布数据为准)。

从2005-2018年化学纤维产量占全球纤维产量比重变化情况看,占比从57.2%增加值72.8%,即全球范围内化纤的地位不断攀升,化纤逐渐取代天然纤维。

注:2018年为预估值,后续以日本化纤协会官方公布数据为准。

全球化纤产业迁移路径分析

从以上分析可知,1994年是全球化纤产业发展的转折点,2010年是化纤产量增速最高点,故选取1994年、2010年和2017年(2018年官方公布数据暂未公布,为保障迁移路径准确性暂用2017年)三个时间节点全球化纤产量分布情况探究全球化纤产业的迁移路径。

第一阶段(1994-2010年),化纤产业从美国、西欧、日本向中国大陆迁移。1994年,各国化纤均处于发展初级阶段,产量分布相对均匀,美国产量位居第一(占比17.39%)。到2010年,中国化纤产量跃居全球第一,占比高达64.10%;中国台湾和韩国的比重下降,但产量绝对量变化不大,产业转移不明显;西欧、美国和日本的绝对量和相对量均大幅下降,产业发生了转移。

第二阶段(2010-2017年),台湾地区产量和比重下降明显,化纤产业继续向中国大陆地区转移;除此之外,全球化纤产业初现向印度转移的趋势,印度也成为全球化纤产业的发展重心,全球排名第二,但仍与中国存在较大差距。

美国和西欧是世界化纤工业的发源地,自二十世纪九十年代起,开始逐渐退出常规化纤生产,或者通过兼并重组,组成规模更大的专业化企业集团。日本化纤业坚持利润导向型的发展思路,部分企业从非盈利领域撤出,日本化纤产量下降。台湾地区化纤产业发展重点在于积极开拓海外市场、将生产基地转移或者扩大到海外,原有本土企业以研发和产品提升为主。

通过研究全球化纤产业的迁移路径的特征发现:化纤产业从发达国家(美国、韩国、日本等)向发展中国家(中国、印度)转移,这一分工调整主要是考虑到成本,包括人力成本、能耗成本、污染排放处理成本等因素,发达国家倾向于将其核心资源用于创新。

中国化纤产业迁移路径

从2016年开始,化纤产业进入调整期

化纤工业是我国具有国际竞争优势的产业,是纺织工业整体竞争力提升的重要支柱产业,也是战略性新兴产业的重要组成部分。1994年以来,我国化纤工业持续快速发展,中国大陆化纤产量占全球三分之二以上。

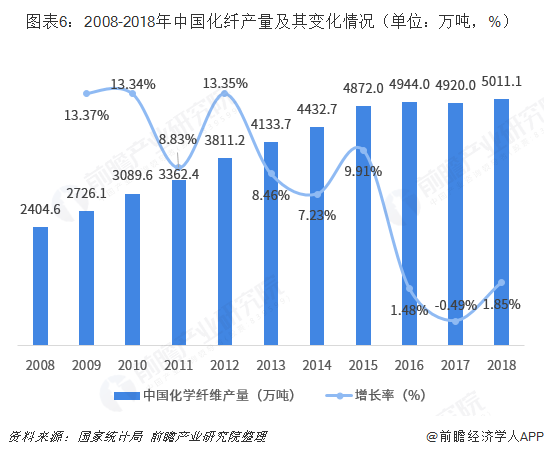

根据国家统计局统计,2009-2018年,中国大陆化纤产量整体呈上升趋势,2018年中国大陆化纤产量达5011.1万吨。从产量变化情况看,2009-2015年产量增长率基本保持在8%上下,2016-2018年产量增长率大幅回落,复合产量增长率不到1%。综上,2016年后,中国化纤产量增长缓慢,化纤产业进入调整期。

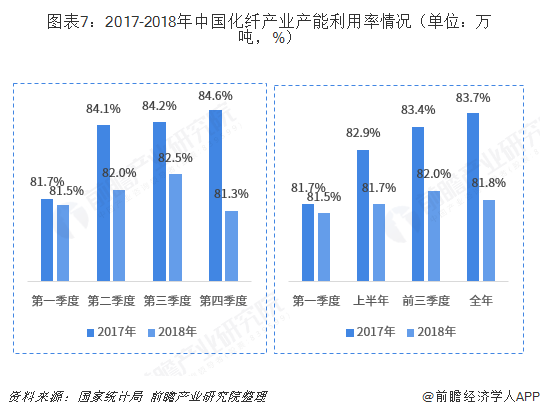

整体来说,化纤制造业的产能利用率平均水平高于全国工业产能利用率、制造业产能利用率。但是,通过对比2017-2018年化纤制造业产能利用率的季度数据和累计数据发现,2018年产能利用水平下降,各季度产能利用率均下降。值得注意的是,产能利用率下降了但是产量仍然是保持增长态势,这表明中国化纤企业在产能本就过剩的情况下仍然在盲目扩大产能。

中国化纤产业仍面临较大挑战,常规化纤产品生产技术居世界先进水平,但产能结构性过剩,行业盈利能力下降;行业自主创新能力较弱,高附加值、高技术含量产品比重低,不能很好适应功能性、绿色化、差异化、个性化消费升级需求;高性能纤维制造成本高,质量不稳定,难以满足航空航天等领域发展需求。

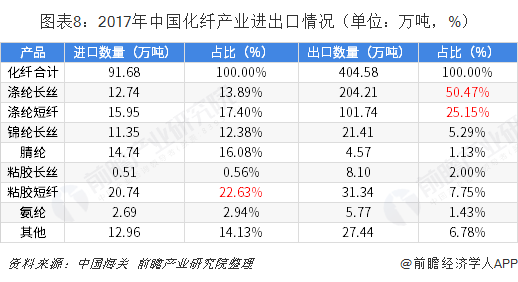

2017年,中国进口化纤产品91.68万吨,进口产品以粘胶短纤为主,占比22.63%,这与国内lyocell纤维产业化生产起步较晚,产量较低有关;出口化纤产品404.58万吨,远高于进口量;其中以涤纶长丝和涤纶短纤为主,占比合计75.62%。而中国化纤产品出口量仅占产量的8%,即中国化纤产品主要是供国内消费使用,中国大陆地区化纤产业的转移与国内相关上下游产业紧密相关,与出口目的国相关性较弱。

中国化纤产业迁移路径分析

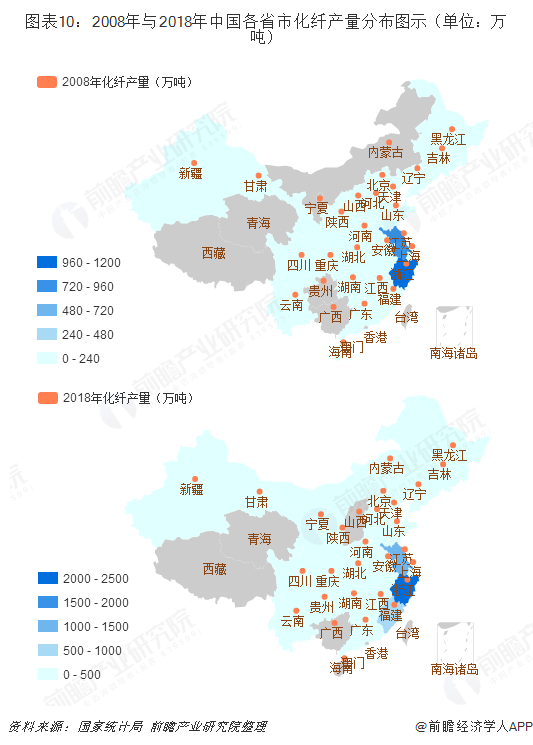

通过对比2008年和2018年中国大陆各地区的化纤产量相关情况:

从绝对量变化来看,化纤产业逐渐从山东、上海、天津、黑龙江、北京和甘肃地区迁出;海南和山西地区的化纤产业已经完全出清。

从相对量看,2008年化纤制造主要集中在浙江(43.83%)、江苏地区(32.88%),其次是福建地区(6.28%),其余地区市场份额不超过4%;2018年,化纤织造主要集中浙江(45.54%)、江苏(27.35%)和福建(13.87%),其余地区市场份额不超过2%;排名前三地区的市场集中度进一步提高。中国化纤产业进一步向福建和浙江地区迁移,江苏地区的化纤制造容量相对饱和,有向周边沿海地区扩散趋势。

综合各地区化纤产量数据和图示分布情况,总结中国大陆地区化纤产业的迁移路径如下:从内陆地区向沿海地区转移,向福建地区转移最为明显;目前,化纤产业主要集中在浙江、江苏和福建三个沿海地区。沿海地区是我国纺织业的传统产业基地,而化纤产业是纺织业的上游产业,化纤产业的聚集特征与纺织业息息相关。

化纤产业发展趋势

全球化纤产业发展趋势:化纤产业向东南亚、中东地区迁移

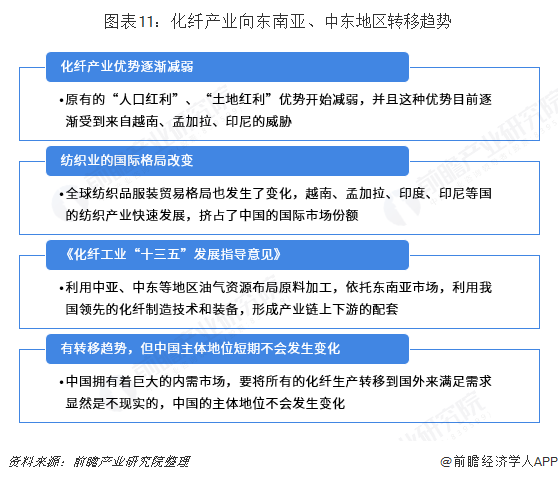

中国纺织化纤企业发展中也面临许多新变化,随着经济发展方式和要素结构的转变,原有的“人口红利”、“土地红利”优势开始减弱,并且这种优势目前逐渐受到来自越南、孟加拉、印尼的威胁。此外,中国占全球纺织纤维市场份额提升的趋势出现了放缓,全球纺织品服装贸易格局也发生了变化,越南、孟加拉、印度、印尼等国的纺织产业快速发展,挤占了中国的国际市场份额,纺织业的国际格局改变会影响化纤产业的国际格局。

《化纤工业“十三五”发展指导意见》中也提出要推动重点企业积极开展国际产能合作,利用中亚、中东等地区油气资源布局原料加工,依托东南亚市场,利用我国领先的化纤制造技术和装备,形成产业链上下游的配套,主动构建具有竞争优势的全球分工体系、研发创新体系和营销体系。

综上,未来,全球纺织化纤产业有可能进行进一步的分工调整,进而向东南亚、中东地区转移。但是,中国拥有着巨大的内需市场,要将所有的化纤生产转移到国外来满足需求显然是不现实的,中国的主体地位不会发生变化。

中国化纤产业发展趋势:各地区化纤企业面临新一轮洗牌

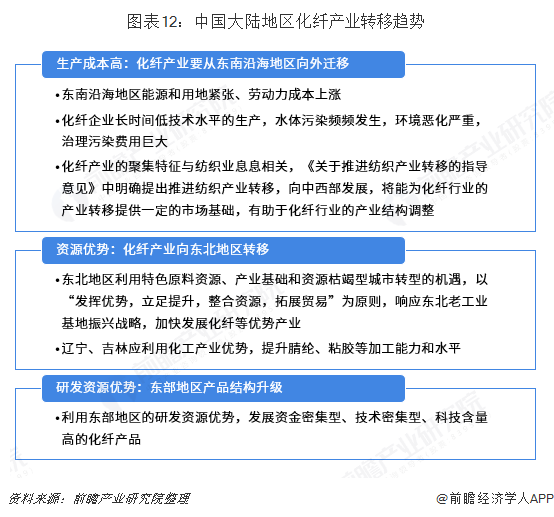

目前,我国化纤行业主要分布于东南沿海地区,而东南部地区的能源和用地情况都十分紧张,化纤又是高耗能产业,使得沿海地区每年限电成为惯例。与此同时,东南沿海地区的劳动力成本也在不断上涨。再加上化纤企业长时间低技术水平的生产,水体污染频频发生,环境恶化严重,治理污染费用巨大。受这些因素的影响,化纤产品的生产成本提高,大部分企业基本处于微利状态,发展受到很大的限制。

未来,中国各地区化纤企业面临新一轮洗牌,化纤产业将进行大规模转移。其一,化纤产业的聚集特征与纺织业息息相关,《关于推进纺织产业转移的指导意见》中明确提出推进纺织产业转移,向中西部发展,将能为化纤行业的产业转移提供一定的市场基础,有助于化纤行业的产业结构调整。其二,向东北地区转移,利用其化工产业优势;其三,东部沿海地区着重推进产品结构升级,研发制造高端化纤产品。

作者:朱琳慧

来源:前瞻产业研究院

扫一扫,关注

扫一扫,关注